![]() 最終更新日:

最終更新日:

不動産経済研究所の統計(https://www.fudousankeizai.co.jp/share/mansion/618/5t4qoA3t.pdf)によると、2025年1月の首都圏新築マンションの平均価格は7343万円でした。約7000万円のマンションを購入できる人の年収はどれくらいなのか、気になる方も多いでしょう。

また、7000万円のマンションを購入すると月々の住宅ローン返済額はいくらになるのでしょうか。

今回の記事では、7000万円を借り入れた場合の住宅ローン返済額や、年収の目安について解説します。

目次

1. 7000万円の住宅ローン返済額をシミュレーション

まずは、7000万円を住宅ローンで借り入れた場合、月々の返済額はどれくらいになるのか見ていきましょう。

返済額を試算するためには金利が重要です。しかし、住宅ローンは金利タイプによって適用金利が大きく異なります。

住宅ローンの金利タイプは、主に以下の2つに分かれます。

- ● 変動金利

- ● 固定金利(全期間型・期間選択型)

それぞれの特徴については、以下の記事で詳しく解説しているので、是非ご覧ください。

住宅ローンは変動金利と固定金利どっちが良い?金利の推移やよくある質問についても解説!

変動金利と固定金利のそれぞれの特徴やメリットについて解説します。

変動金利

変動金利とは、その名のとおり、借入期間中に金利が変動する金利タイプです。

2025年3月現在、メガバンクとネット銀行の変動金利では、0.4~0.5%台が金利相場となっています。しかし、3~4月中に基準金利が引き上げとなる金融機関が多いので、4月からは金利相場も上昇することになるでしょう。

変動金利でシミュレーション

まずは、以下の条件でシミュレーションをしてみます。

- ● 借入額7000万円

- ● 変動金利・元利均等返済・ボーナス払いなし

- ● 返済期間35年

- ● 金利 ①0.4%または②0.475%

金利は①0.4%と②0.475%の2種類で試算したところ、以下のような結果になりました。

| 金利 | 月々の返済額 |

|---|---|

| 0.4%の場合 | 178,633円 |

| 0.475%の場合 | 180,937円 |

金利が0.75%違うと、月々の返済額は2,304円の差が出ます。

あまり大きくない金額ですが、35年間では合計約97万円の違いになります。

金利が変わらなければずっと上記返済額のままですが、変動金利では金利が定期的に見直されます。

変動金利の注意点

金利が変わると聞くと、不安に思う方もいらっしゃるかもしれません。

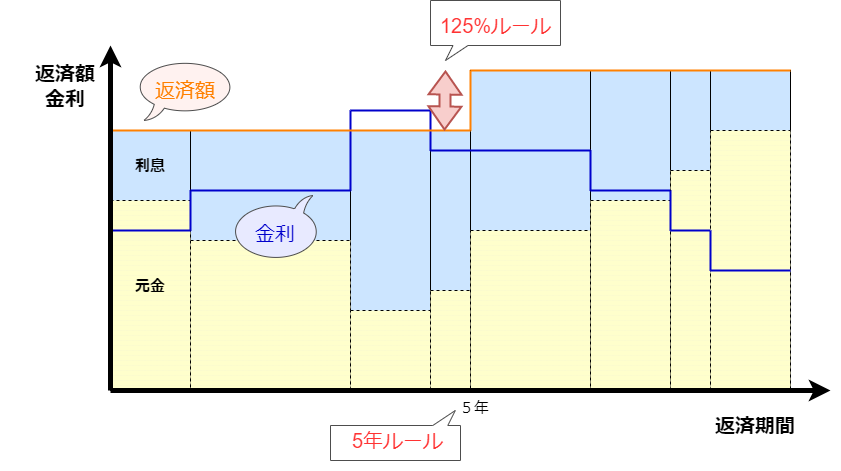

しかし、ほとんどの金融機関には125%ルールや5年ルールがあるので、翌月からいきなり返済額が大きく変わるという心配はありません。

変動金利のイメージ図(編集部作成)

5年ルールがある場合、5年間返済額が変わりません。

また、返済額が変わるとしても、125%ルールがあれば前回の返済額から25%以上上昇することはないです。

今回のシミュレーションでは、①金利0.4%で月々返済178,633円だったので、その125%は223,291円。

つまり、5年経過後に返済額が変更になったとしても、223,291円以上にはならないということになります。

②の金利0.475%では月々返済180,937円だったので、125%の226,171円以上にはなりません。

ただし、あくまで前回返済額の125%以上にはならないということであり、返済期間中にどんどん返済額が上昇していく可能性はあります。

また、イメージ図からも分かるように、金利が上昇すれば利息が占める割合が増えます。

大幅な金利上昇が続いた場合、完済時には未払い利息が発生するかもしれません。

変動金利のリスクを理解して、定期的に金利チェックをすることが大切です。

固定金利

固定金利は、返済期間中金利がずっと一定の「全期間型」と、選んだ期間内の金利が一定の「期間選択型」の2種類に分かれます。

全期間型と期間選択型

全期間型で最も有名なのが、「フラット35」です。

フラット35という名前ですが、返済期間が必ず35年になるというわけではなく、ご自身で設定することができます。

返済期間中はずっと金利が変わりません。

2025年3月現在、フラット35の借入金利水準は、1.94%(団信あり・返済期間21~35年)となっています。

金利が変わらないのは安心ですが、変動金利よりもずっと金利が高いです。

期間選択型では、当初設定した固定期間が終了すると、変動金利か固定金利どちらかを選択することになります。

金融機関や借入条件によっては、もう一度期間選択型固定金利にすることも可能です。

なお、期間選択型には、当初の期間だけ大幅に金利が優遇されるものと、返済期間中の優遇幅が一定のものがあります。

当初期間優遇の場合、期間終了後の優遇幅が小さくて一気に金利が上昇することもあるので、注意しましょう。

選択期間型の金利相場は、固定期間の長さによって異なります。

一般的に、固定期間が長いほど金利は高くなります。

10年固定金利(当初期間優遇タイプ)の場合、相場は1.5%~2.0%台前後です。

固定金利でシミュレーション

フラット35は、団信をつけないと金利が-0.2%となります。

現在の金利1.94%に加えて、団信がない場合(1.74%)についても一緒にシミュレーションしてみましょう。

- ● 借入額7000万円

- ● 全期間固定金利・元利均等返済・ボーナス払いなし

- ● 返済期間35年

- ● 金利 ①1.94%または②1.74%

| 金利 | 月々の返済額 |

|---|---|

| 1.94%の場合 | 229,734円 |

| 1.74%の場合 | 222,653円 |

変動金利よりも月々の返済額は4.2~5.1万円ほど高くなります。

この返済額はずっと変わらないので、将来金利相場が大幅に上昇することがあっても、ご自身に影響はありません。

しかし金利相場がそれほど上がらなかった場合は、結果的には変動金利を選ぶよりも損をすることがあります。

また、固定金利は変動金利よりも金利が変わりやすいため、タイミングが重要です。

フラット35についても、2022年7月の金利は1.51%でした。

約2年半の間で、0.43%上がったということになります。

新築マンションの場合は、契約から引き渡しまでの期間が長いことが多いです。マンションによっては2年以上先のこともあります。

住宅ローンは、引き渡し時点の金利が適用されます。

そのため、金利が今より上昇するかもしれないということを念頭に置きましょう。

2. 7000万円のマンションを買える人の年収目安は?

月々の返済額がイメージできたところで、次に、7000万円のマンションを買える人の年収についてご説明します。

物件価格と年収の関係を表す指標に、「年収倍率」と「返済負担率」があります。

年収倍率とは、物件価格が年収の何倍なのかを示したものです。

そして返済負担率は、年収に対して年間どれくらいの割合で住宅ローン返済をするのかを表しています。

年収倍率で計算

年収倍率は、下記の計算式で求めることができます。

- 年収倍率=物件価格÷年収

そもそも、年収倍率の平均はどれくらいなのでしょうか。

平均年収倍率は、地域や購入する物件の種類(マンション/一戸建て)によって異なります。

住宅金融支援機構の「2023年度フラット35利用者調査」によると、2023年4月から2024年3月までのマンション購入者(フラット35利用者)の平均年収倍率はこのようになっていました。

新築マンション

| エリア | 平均年収倍率 |

|---|---|

| 全国 | 7.2倍 |

| 首都圏 | 7.7倍 |

| 東海圏 | 6.8倍 |

| 近畿圏 | 7.3倍 |

| その他地域 | 6.3倍 |

中古マンション

| エリア | 平均年収倍率 |

|---|---|

| 全国 | 5.6倍 |

| 首都圏 | 5.9倍 |

| 東海圏 | 4.8倍 |

| 近畿圏 | 5.7倍 |

| その他地域 | 4.5倍 |

参考:2023年度フラット35利用者調査

(https://www.jhf.go.jp/about/research/loan_flat35.html)

首都圏で新築マンションを購入した人の平均年収倍率は7.7倍です。

この平均年収倍率を使用して、7000万円の新築マンションを購入する場合の年収を計算してみます。

- 物件価格÷年収倍率=年収

- 7000万円÷7.7=9,090,909円

首都圏の平均年収倍率を参考にすると、7000万円の新築マンション購入時の年収目安は約900万円ということになります。

ただし、これは現在の平均年収倍率を基に計算した数値です。

一昔前には、「年収倍率は購入価格の5倍」と言われていたこともありました。5倍の場合は、先ほどの計算式に当てはめると年収1,400万円になります。900万円とは大きく変わりますね。

経済状況や金利などは日々変化するので、平均年収倍率も変わっていきます。近年は物件価格の高騰が続いていることもあり、平均年収倍率は上昇中です。

そのため、平均年収倍率だけを参考にして物件価格を決めるのはリスクがあると言えるでしょう。

また、単独ローンでは希望する物件価格に手が届かない場合は、ペアローンの選択肢もあります。

月々の返済額や他の支出を考慮した上で検討する必要があります。

こちらの記事では8000万円のマンションを買える人の年収について詳しく解説しています。

返済負担率で計算

返済負担率は、住宅ローンの審査時にも重視される項目です。

審査で基準とされる返済負担率は、金融機関によって異なります。

例えばフラット35は、年収400万円未満の人は返済負担率30%、年収400万円以上の人は返済負担率35%となっています。

また、住宅金融支援機構の「住宅ローン利用者の実態調査(2024年10月調査)」によると、住宅購入者(住宅ローン利用者)の返済負担率は、15%超20%以内の利用割合が1番多いとのことです。

返済負担率の厳密な計算方法は金融機関によって異なります。

今回は、大まかな計算式をご紹介します。

- 返済負担率=年間の返済額合計÷年収

先ほどシミュレーションした「変動金利0.475%」の場合の返済額を使用して、返済負担率別の年収を計算してみましょう。

変動金利0.475%の月々の返済額は180,937円だったので、年間の返済額合計は2,171,244円です。

年間返済額を217万円として返済率15%~35%について計算すると、以下表のようになります。

| 返済負担率 | 年収 |

|---|---|

| 15% | 1,447万円 |

| 20% | 1,085万円 |

| 25% | 868万円 |

| 30% | 723万円 |

| 35% | 620万円 |

返済負担率35%以内を基準にしている金融機関(借入金利0.475%)であれば、年収約620万円でも住宅ローンの審査には通るということになります。

しかし、住宅ローン利用者の利用割合が一番多い負担率は15%~20%。

つまり、上記の表だと年収1,085万円~1,447万円です。

どれくらいの返済負担率にするのかは、家計の状況を勘案して検討しましょう。

例えば子育て世帯の場合、教育費や養育費を支払わなければなりません。

時には受験や入学のために、大きな支出がある年も。

返済率30~35%などギリギリで設定してしまっていると、住宅ローンの返済がきつい、と後悔する事になるかもしれません。

逆に、今後昇進などで給与アップが確定している場合や、家族が増える予定がない場合などは、返済負担率を高めにして希望の物件を購入するという方法もあります。

ターミナル駅にアクセスしやすいなど環境に恵まれている物件は、高額であることが多いです。

住居は毎日の生活に関する重要なものなので、できれば妥協したくないという方がほとんどでしょう。

不安があれば、ファイナンシャルプランナーに個別相談することもおすすめです。

こちらの記事では世帯年収800万円の方の住宅ローン借入について詳しく解説していますので、良ければご覧ください。

3. 7000万円のマンションを購入する場合の注意点

最後に、7000万円のマンションを購入する場合に注意するべきことをご説明します。

物件選びの際に、住宅ローン控除も意識する

7000万円のマンションを購入できるのは、日本の平均年収(約400万円)よりも年収が高い人です。

そして年収が高い人ほど、所得税や住民税などの税金も高くなります。

少しでも節税するために、「住宅ローン控除」は必ず受けましょう。

住宅ローン控除とは、要件を満たすことで一定期間所得税や住民税が控除されるという制度です。

控除を受けるためには、会社員であっても確定申告が必要になります。

しかし、1度申告をすれば、翌年以降は会社の年末調整だけで手続きを完了させることができます。

控除額は住宅性能などによって異なりますが、新築マンションであれば最大455万円、中古マンションであれば最大210万円控除されます。

- 控除額の計算方法(新築の場合、最大13年間)

- 住宅ローン控除額=住宅ローンの年末残高×0.7%

ただし、年末残高には上限額が設定されています。

新築マンションの上限額は以下表のとおりです。

ローン残高の上限額(新築マンションの場合)

| 住宅の種類(性能) | 2022年・2023年 入居の限度額 |

2024年・2025年 入居の限度額 |

減税期間 |

|---|---|---|---|

| 長期優良住宅・低炭素住宅 | 5,000万円 | 4,500万円※1 | 13年間 |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円※1 | 13年間 |

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円※1 | 13年間 |

| その他の住宅 | 3,000万円 | 0円 (2023年中の建築確認で 2,000万円) |

13年間 または 10年間※2 |

※1 子育て世帯と若者夫婦世帯は、2024年入居の限度額は2022~2023年入居と同様になる

※2 その他の住宅は、2024年と2025年の入居だと10年間になる

省エネ基準を満たしていない場合、2024年以降の入居では住宅ローン控除を受けられない可能性があります。

また、住宅性能によって上限額は大きく異なります。

金利や返済状況によりますが、7000万円のマンションであれば、13年目の年末残高が4500万円以上あるということも考えられます。

- ● 新築マンション購入、2025年入居

- ● 13年目まで、年末残高は4500万円以上残っているとする

- ● 子育て世帯・若者夫婦世帯ではない

上記のケースを仮定して、住宅性能の違いによってどれくらい控除額が変わるのか見てみましょう。

低炭素住宅

4500万円×0.7%×13年=409万5000円

省エネ基準適合住宅

3000万円×0.7%×13年=273万円

なんと、控除額の差が合計136.5万円もありました。

複数の物件で迷っている方は、住宅性能についても着目するようにしましょう。

月々の管理費・修繕積立金を確認する

7000万円のマンションを購入すると、支払わなければならないのは物件価格だけではありません。

マンションでは、管理費と修繕積立金を毎月支払う必要があります。

管理費と修繕積立金は専有部分の㎡数に応じて金額が決まり、㎡単価はマンションによって異なります。

70㎡で管理費と修繕積立金の合計が2万円台のマンションもあれば、合計5万円を超えるマンションもあります。

毎月の支払いになるので、物件価格だけでなくこれらの費用についても確認しましょう。

また、マンションへ住んでいる間に、管理費や修繕積立金が値上げされるケースもあります。

大規模修繕などによって修繕積立金が足りなくなり、一時金徴収となる場合も。

マンション購入前に、管理費や修繕積立金の設定が適正なのか見極めることが大切です。

マンションを購入しても、必ずしもそこにずっと住み続ける方ばかりではありません。

家族構成の変化などの事情によって、売却するということも考えられます。

売却をする場合、住宅ローン残高は一括返済することが一般的です。

注意する点として、マンション売却代金が住宅ローン残高および売却にかかる費用を下回る場合は、自己資金を用意する必要があります。

住み替えローンを借り入れるなどの方法もありますが、できれば売却代金は住宅ローン残高や費用よりも高くなって欲しいですよね。

資産価値が高いマンションだと値下がりしづらいので、万が一のときの備えにもなります。

詳しくは以下の記事で解説しています。

資産価値の下がりにくいマンション・一戸建ての選び方!「資産価値」は何故重要なのか?

「資産価値」が「将来の安心」「万が一の備え」に繋がる理由と、「資産価値」のある家を選ぶ方法を詳しく解説していきます。

4.まとめ

今回の記事では、7000万円のマンションを購入する場合の返済額や必要な年収目安について解説しました。

現在の変動金利は、0.4~0.5%台前後の金融機関が多くなっていて、金融機関によっては0.3%台で借りられることもあります。

借入条件によっては、管理費等含めて月々の支払いを20万円前後に抑えることもできるかもしれません。

しかし、住宅ローンの変動金利は、今後も上昇していく可能性が高いです。一方で固定金利はこの2~3年で大きく上昇したので、変動金利との金利差が大きくなっています。

住宅ローン返済期間は長いので、お子さんの進学などのライフイベントが予定されている方もいるでしょう。

「この返済額なら何とか生活できるから購入しよう」とするのではなく、マネープラン(資金計画)を立てた上で、ご自身の家計状況に合ったマンションを購入してください。

また、マンション購入において重要なのは情報収集です。とはいえ、どうすれば良いか分からないという方も多いですよね。

そんな方におすすめしたいのが、当サイト住まいサーフィン代表の沖有人が過去に出演した動画メディアです。住まい選びの参考になるので、是非ご覧ください。

▼PIVOT 5年後、都心のマンションはどれだけ値上がりするのか?

▼NewsPicks プロだけが知る「令和の不動産売買」【沖有人vs中山登志朗】

このような動画などで情報収集をしつつ、最終的には資産価値の高いマンション購入を行い、リスクヘッジする事が重要ではないかと考えます。

例えば、新築マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「将来値下がりしないか心配。10年後に価格がいくらになるのか簡単に分かったら良いな」

- ● 「万が一売ることになっても、売却額より住宅ローン残債の方が多かったらどうしよう。売却時点の予想利益が分かったら良いな」

住まいサーフィンの各物件詳細ページでは、将来の資産性が一目で判断できる「沖式マンション10年後予測」を無料公開しています。

「値上がりシミュレーション」機能を使えば、5年後・10年後の将来価格をベストケース・標準ケース・ワーストケースの3つのシナリオで具体的にシミュレーションできます。

物件価格や金利を入力すればその場で自由にシミュレーションできるので、購入するべきか悩んでいる方にぴったりです。

さらに、「含み益シミュレーション」機能では、値上がりしたマンションを売却した場合に、実際に得られる利益を試算した結果を確認できます。

また、中古マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「スーモ等で見つけた物件が6,000万円で売出されている。この駅でこの価格少し高い気がするけど、本当に適正な価格なのだろうか?」

- ● 「適正な価格(沖式査定額:5,400万円)が分かれば、指値(値下げ交渉)を入れて、自分の予算内である5,500万円で強気に交渉出来るのになあ。。」

- ● 「どのサイトも適正な価格が分からないし、表示されていても、マンション単位で大雑把、お部屋毎に間取り、向き、階数を考慮されていない気がする」

住まいサーフィンの各物件詳細ページでは、お部屋毎に価格査定を行っています。

これにより、購入検討しているお部屋の「適正価格」を正確に把握することができます。

物件詳細ページの便利な活用方法は、下記の動画でさらに詳しくご説明しております。

「沖式マンション10年後予測」や「割安判定」は、会員であれば、無料で利用できます。

でもなぜ、住まいサーフィンに出来て、他のサイトには出来ないの?と疑問を持つかもしれません。

そこには、住まいサーフィンにしかない3つの理由があります。

住まいサーフィン独自の特徴

- 1.広告サイトではないため、売主への忖度が不要

- 2.サイト開設25年と老舗であるが故に、過去から蓄積されたビッグデータを保持・分析している

- 3.不動産業者、金融機関、REITといったプロにコンサル及び情報提供している精緻なデータを活用している

しかしなぜ、こんなに有用なデータを無料で公開するの?と怪しく感じる方もいるのではないでしょうか。確かに怪しいですよね。

その理由として、住まいサーフィンを開設した代表の沖有人が掲げる理念があります。

それは不動産売買における情報の非対称性を無くすことです。

昔から、不動産業者は売り手に不利益となる情報を隠すため、騙されて損をする消費者が後を絶ちません。

そんな消費者を減らすために、住まいサーフィンで購入に役立つ情報を無料公開し、理論武装してほしいとの思いがあります。

住まいサーフィンは、購入検討する全ての消費者に情報を活用してもらうため、有料ではなく無料で情報提供を行っています。

ただし、運営にはお金がかかります。

そのため、不動産業者や金融機関等の企業にコンサル提供を行い利益を得ることで、住まいサーフィンの無償利用を実現しています。

無料会員登録するだけで、全ての情報が確認できリスクなく始められます。

退会も簡単に出来ますので、まずは気軽に登録して、マンション購入を成功させましょう!

簡単無料登録はこちらから!

マンション購入に役立つコラム記事

- SUUMOとの違い

- 資産性とは?

- 購入メリット

- 購入の流れ

- 最適な購入時期

- 必要な初期費用

- 女性のマンション購入

- 独身のマンション購入

- 中古マンション失敗談

- 築20年マンション

- マンションと戸建て比較