![]() 最終更新日:

最終更新日:

マンション価格の高騰が続いているので、最近は首都圏以外でも6000万円台のマンションをよく見かけるようになりました。

6000万円のマンションを購入できる人の年収はいくらなのでしょうか。

今回の記事では、6000万円のマンションを買うことを検討している方に向けて、必要な年収や住宅ローンの月々の返済額などについて解説します。

目次

1. 6000万円のマンションを購入すると、月々のローン支払い額はいくらになる?

マイホームを購入する人の多くが住宅ローンを利用します。住まいサーフィン会員へのアンケートでは、約86%の人が購入時に住宅ローンを借りたと回答していました。

6000万円を住宅ローンで借りると毎月の返済額はどれくらいになるのでしょうか?6000万円という数字だけではイメージできないですよね。

そこで、今の金利相場だと返済額がいくらになるのか計算をしてみました。

住宅ローンの種類

返済額を見る前に、住宅ローンの基礎知識からご説明します。

住宅ローンには、変動金利と固定金利があります。

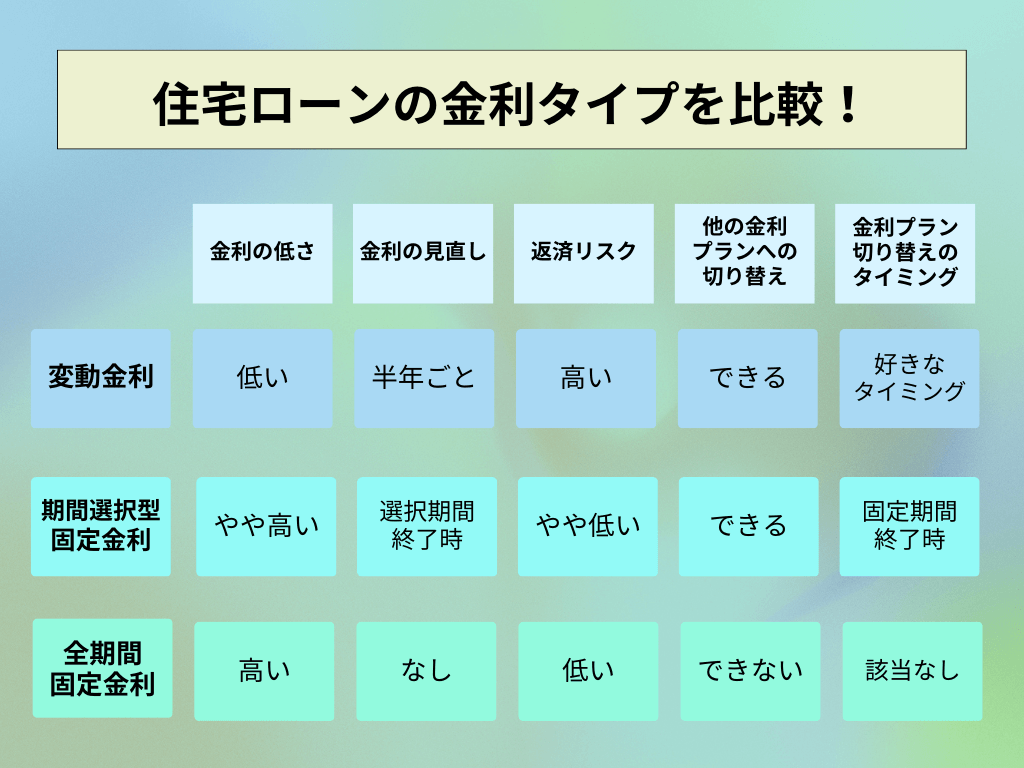

変動金利は借入期間中に金利が変わることがあるプランで、固定金利は金利が一定のプランです。

固定金利の中には、ずっと金利が一定のもの(全期間固定金利)とご自身で決めた期間中は一定のもの(期間選択型固定金利)があります。

それぞれの主な特徴を画像にまとめてみました。

こちらの記事では、変動金利と固定金利の違いを解説していますので、詳しく知りたい方はご覧ください。

それでは、それぞれの金利タイプの相場をご紹介します。

住宅ローンの金利相場

- 変動金利:0.3~0.4%台

- 期間選択固定金利(10年固定金利):1.2~1.7%台

- 全期間固定金利(フラット35の金利):1.84%

最近は変動金利を選ぶ方が1番多いですが、その理由は金利の低さです。ネット銀行の中には条件を満たすことで0.2%台で借りられるところもあります。

マンション価格が高騰しているからこそ、低金利でなるべく多く借りるという方もいらっしゃるでしょう。

一方、将来の金利上昇のリスクを考えて、固定金利を選択する方もいます。金利が一定の期間が長くなるほど金利は高くなりますので、固定金利はタイミングが重要です。

また、期間選択型の中には選択した固定期間中は大幅に金利が引き下げられるものの、期間終了後の金利引き下げ幅が小さいことがよくあります。トータルで見ると大幅に損してしまうこともあるので、要件はしっかり確認しましょう。

6000万円を変動金利で借りる場合の返済額をシミュレーション

それでは、6000万円を変動金利で借りる場合の返済額を計算してみます。

- ● 借入額6000万円

- ● 変動金利・元利均等返済・ボーナス払いなし

- ● 返済期間①30年または②35年

- ● 金利0.45%

返済期間を①30年と②35年の2種類で試算したところ、以下のような結果になりました。

| 返済期間 | 月々の返済額 | 総返済額※ |

|---|---|---|

| 30年の場合 | 約17.8万円 | 約6400万円 |

| 35年の場合 | 約15.4万円 | 約6500万円 |

※0.45%で一定の場合の総返済額。金利は変わることがあるので、実際の総返済額とは異なります。

返済期間が5年違うだけで、月々の返済額に約2万4000円も差が出ました。

返済期間は短い方が総利息額は少なくなりますが、毎月の返済が苦しくなって滞納してしまったら元も子もないです。少しでも支払う利息を減らしたいのであれば、一部繰り上げ返済をするという方法もあります。

なお、変動金利は定期的に金利が見直されます。経済動向などによっては借り入れ時よりも金利が上昇するかもしれません。

そのため、無理なく返済できる金額を借りるようにしましょう。

6000万円を固定金利で借りる場合の返済額をシミュレーション

次に、全期間固定金利で6000万円の住宅ローンを借りる場合の返済額を計算します。

先ほどは返済期間を2種類に分けましたが、今度は適用金利を分けてみました。

2024年7月現在のフラット35の金利1.84%と、auじぶん銀行の35年固定金利2.33%で試算しています。

- ● 借入額6000万円

- ● 全期間固定金利・元利均等返済・ボーナス払いなし

- ● 返済期間35年

- ● 金利①1.84%または②2.33%

金利は①1.84%と②2.33%の2種類で試算したところ、以下のような結果になりました。

| 金利 | 月々の返済額 | 総返済額 |

|---|---|---|

| 1.84%の場合 | 約19.4万円 | 約8100万円 |

| 2.33%の場合 | 約20.9万円 | 約8800万円 |

金利が0.49%違うと、総返済額に約700万円の違いが出ました。

また、変動金利の場合と月々の返済額を比べると、同じ返済期間35年でも4~5万円ほど金額が高くなっています。

全期間固定金利は、ずっと金利が変わりません。つまり、金利が高いとずっと高いままということです。

そのため、借り入れするときの金利が重要になります。

固定金利は、実は変動金利よりも金利が変動しやすいです。変動金利は20年以上ほとんど変化していませんが、固定金利はほぼ毎月変わっています。

住宅ローンは、申込時ではなく融資実行時の金利が適用されるのが一般的です。

購入検討時には月々の返済額を試算すると思いますが、金利が今(検討時や申込時)よりも上がっても問題なく返済できるのかをチェックしましょう。

2. 6000万円のマンションを購入するには年収がいくら必要?

つづいて、6000万円のマンションを購入するために必要な年収についてご説明します。

今回は年収倍率と返済負担率、2つの方法で調べてみました。

年収倍率で調べる

住宅ローンで借り入れた金額が年収の何倍なのかを示すものを、年収倍率と言います。以下の計算式で算出できます。

- 年収倍率=住宅ローン借入額÷年収

6000万円を借りる場合、それぞれの年収だと年収倍率はこのようになります。

| 年収 | 6000万円を借りる場合の 年収倍率 |

|---|---|

| 年収500万円 | 12倍 |

| 年収600万円 | 10倍 |

| 年収700万円 | 8.6倍 |

| 年収800万円 | 7.5倍 |

| 年収900万円 | 6.7倍 |

| 年収1000万円 | 6倍 |

| 年収1100万円 | 5.5倍 |

一般的には、年収倍率が8~10倍までであれば金融機関から借り入れできると言われています。

年収600万円の人であれば、6000万円の住宅ローンの審査に通る可能性が高いということです。

返済負担率で調べる

返済負担率とは、年収に対して年間どれくらいの割合で住宅ローンを返済するか示すものになります。返済負担率の簡易計算式は下記のとおりです。

- 返済負担率=年間の返済額合計÷年収

住宅ローンの審査時にも返済負担率が考慮されますが、審査では返済負担率が30~35%以内であれば借り入れできることが多いです。

また、無理なく返済できる返済負担率は20~25%と言われています。

そして国土交通省「令和4年度 住宅市場動向調査報告書」では、新築マンション(分譲集合住宅)の平均返済負担率は17.4%でした。

いろいろな数字が出てきたので、ここで一度まとめてみましょう。それぞれの返済負担率の年収もご紹介します。

※金利によって同じ年収でも返済負担率は変わってきますのでご注意ください。上記は0.45%の場合で試算しています。

超低金利時代の今は、年収500万円台でも6000万円を借りることはできるのかもしれません。

しかし、一般的に無理なく返済できると言われているのは年収700~900万円台になります。

3. 年収が足りなくて希望のマンションを買えないときはどうすれば良い?

住宅ローンの審査時にチェックされるのは年収だけではありません。年齢や職業(勤務先)などを総合的に審査されます。

6000万円借りられると思っていたけど、審査に通らなかったということもあるでしょう。

そんなときの選択肢をご紹介します。

ぺアローンや収入合算で6000万円を借りる

おひとりで住宅ローンを組んでも希望額を借りられない場合、2人で借りるという方法があります。それがぺアローンや収入合算です。

共働き世帯が多くなっているので、最近はぺアローンや収入合算を選ぶ方も増えています。

この2つの違いを簡単にご説明します。

ぺアローンとは、1つのマンションに対して夫婦や親子がそれぞれ申し込む住宅ローンのことです。それぞれが債務者となり、さらにそれぞれがパートナーの連帯保証人になります。

借入額や返済期間などは個別に決めます。

ぺアローンでは2人とも住宅ローン控除を利用できるので節税効果が高く、さらに団信(団体信用生命保険)もそれぞれ加入するのでいざというときも安心です。

しかし、事務手数料なども2倍かかってしまうというデメリットがあります。

一方収入合算とは、2人の収入を合わせて1つの住宅ローンを組むことです。借り入れを申し込んだ人が主たる債務者となり、収入を合算したパートナーが連帯保証人または連帯債務者となります。

収入合算はぺアローンと違って、事務手数料などの諸費用は1本分だけで済みます。

また、連帯債務型という方法であれば2人それぞれが住宅ローン控除も受けることが可能です。

しかし、多くの金融機関では連帯債務型ではなく連帯保証型を採用しています。そのため、ぺアローンのように住宅ローン控除を2人分受けられるケースは比較的少ないです。

さらに、収入合算は主たる債務者しか団信に加入することができません。

このように、ぺアローンと収入合算、それぞれメリットとデメリットがあります。どちらを選ぶのかは、諸費用などをシミュレーションしながら決めるようにしてください。

なお、ぺアローンはパートや契約社員の場合は審査に通らない可能性が高いです。

収入合算については金融機関によって基準が異なっているので、一つの金融機関で審査に通らなくても、諦めずに他の金融機関に審査申請してみましょう。

頭金を入れる

希望額を住宅ローンで借りられない場合には、頭金を入れるという方法があります。頭金とは、購入と同じタイミングで現金で支払う代金のことです。

金融機関の商品によっては、頭金を入れることで金利が優遇されることもあります。

頭金(自己資金)を10~20%以上入れることで優遇されることが多いです。例えば、住信SBIネット銀行ではこのようになっています。

【住信SBIネット銀行】変動金利

| 自己資金割合 | 金利(2024年7月時点) |

|---|---|

| 20%以上 | 年0.298% |

| 20%未満 | 年0.330% |

また、フラット35を扱っているARUHIには、頭金が多いほど金利が低くなるスーパーフラットという商品があります。

【スーパーフラット】全期間固定金利(21~35年、団信加入、ポイントなし)

| 商品名 | 自己資金割合 | 金利(2024年7月時点) |

|---|---|---|

| ARUHIスーパーフラット5 | 50%以上 | 年1.68% |

| ARUHIスーパーフラット6 | 40%以上 | 年1.679 |

| ARUHIスーパーフラット6.5 | 35%以上 | 年1.70% |

| ARUHIスーパーフラット7 | 30%以上 | 年1.70% |

| ARUHIスーパーフラット7.5 | 25%以上 | 年1.71% |

| ARUHIスーパーフラット8 | 20%以上 | 年1.71% |

| ARUHIスーパーフラット8.5 | 15%以上 | 年1.83% |

| ARUHIスーパーフラット9 | 10%以上 | 年1.83% |

ただし、頭金を入れすぎると住宅ローン控除額が減ってしまうことがあるので注意が必要です。

住宅ローン控除は最大10~13年間受けることができますが、控除額は住宅ローンの年末残高によって決まります。

マンションによって年末残高の上限額は異なりますので、頭金を入れる場合には事前にシミュレーションしてみましょう。

マンションの検討範囲を広げてみる

ぺアローンや収入合算にすることが難しく、頭金も入れることができない場合、どうすれば良いのでしょうか。両親や祖父母から資金援助してもらうという方法もありますが、こちらもすべての人が実践できる方法ではないです。

マンション価格の高騰は続いています。マンション価格が下がるのを待とうと思う方もいらっしゃるかもしれません。

しかし、少なくとも2~3年はマンション価格は下がらないと考えられます。新築マンションの価格は用地を購入した時点でだいたい決まっていて、マンションが発売されるのはその2~3年後だからです。

価格が下がるのを待っていたらいつまでも買えません。

6000万円の希望マンションが買えない場合は、検討範囲を広げてみましょう。

具体的には、このような範囲の広げ方があります。

- ● 検討エリアを広げたり変更したりする

- ● 間取りや面積、階数などの条件を変えてみる

- ● 新築だけでなく、中古マンションも探してみる

- ● 築年数の条件を広げてみる

範囲を広げて探すときに重要なことは、譲れない条件と譲っても良い条件を整理することです。

マンションで重視するポイントは人それぞれ。これだけは絶対に譲れないというものがあるはずです。

購入してから後悔しないように、事前にまとめてみてください。家族でマンションに住む場合は、家族の意見をしっかりと聞いた上で探し始めましょう。

また、住まいサーフィンでは推計年収を検索条件に入れてマンションを検索することができます。

会員登録をしなくても検索できるので、まずは一度お試しください。

4.まとめ

今回の記事では、6000万円のマンションを購入する人の年収について解説しました。

1点注意していただきたいことがあります。分譲マンションは戸建てと違って、毎月管理費と修繕積立金も支払う必要があります。それぞれの金額はマンションや専有面積の広さによって異なります。

住宅ローンだけでなくこれらの諸費用も含めて、毎月無理なく支払いができるようなマンションを選びましょう。

マイホームは人生の中でも高い買い物です。金額が大きいので、損はしたくないですよね。とはいえ、どうすれば良いか分からないという方も多いですよね。

そんな方におすすめしたいのが、当サイト住まいサーフィン代表の沖有人が過去に出演した動画メディアです。住まい選びの参考になるので、是非ご覧ください。

▼PIVOT 5年後、都心のマンションはどれだけ値上がりするのか?

▼NewsPicks プロだけが知る「令和の不動産売買」【沖有人vs中山登志朗】

このような動画などで情報収集をしつつ、最終的には資産価値の高いマンション購入を行い、リスクヘッジする事が重要ではないかと考えます。

例えば、新築マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「将来値下がりしないか心配。10年後に価格がいくらになるのか簡単に分かったら良いな」

- ● 「万が一売ることになっても、売却額より住宅ローン残債の方が多かったらどうしよう。売却時点の予想利益が分かったら良いな」

住まいサーフィンの各物件詳細ページでは、将来の資産性が一目で判断できる「沖式マンション10年後予測」を無料公開しています。

「値上がりシミュレーション」機能を使えば、5年後・10年後の将来価格をベストケース・標準ケース・ワーストケースの3つのシナリオで具体的にシミュレーションできます。

物件価格や金利を入力すればその場で自由にシミュレーションできるので、購入するべきか悩んでいる方にぴったりです。

さらに、「含み益シミュレーション」機能では、値上がりしたマンションを売却した場合に、実際に得られる利益を試算した結果を確認できます。

また、中古マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「スーモ等で見つけた物件が6,000万円で売出されている。この駅でこの価格少し高い気がするけど、本当に適正な価格なのだろうか?」

- ● 「適正な価格(沖式査定額:5,400万円)が分かれば、指値(値下げ交渉)を入れて、自分の予算内である5,500万円で強気に交渉出来るのになあ。。」

- ● 「どのサイトも適正な価格が分からないし、表示されていても、マンション単位で大雑把、お部屋毎に間取り、向き、階数を考慮されていない気がする」

住まいサーフィンの各物件詳細ページでは、お部屋毎に価格査定を行っています。

これにより、購入検討しているお部屋の「適正価格」を正確に把握することができます。

物件詳細ページの便利な活用方法は、下記の動画でさらに詳しくご説明しております。

「沖式マンション10年後予測」や「割安判定」は、会員であれば、無料で利用できます。

でもなぜ、住まいサーフィンに出来て、他のサイトには出来ないの?と疑問を持つかもしれません。

そこには、住まいサーフィンにしかない3つの理由があります。

住まいサーフィン独自の特徴

- 1.広告サイトではないため、売主への忖度が不要

- 2.サイト開設25年と老舗であるが故に、過去から蓄積されたビッグデータを保持・分析している

- 3.不動産業者、金融機関、REITといったプロにコンサル及び情報提供している精緻なデータを活用している

しかしなぜ、こんなに有用なデータを無料で公開するの?と怪しく感じる方もいるのではないでしょうか。確かに怪しいですよね。

その理由として、住まいサーフィンを開設した代表の沖有人が掲げる理念があります。

それは不動産売買における情報の非対称性を無くすことです。

昔から、不動産業者は売り手に不利益となる情報を隠すため、騙されて損をする消費者が後を絶ちません。

そんな消費者を減らすために、住まいサーフィンで購入に役立つ情報を無料公開し、理論武装してほしいとの思いがあります。

住まいサーフィンは、購入検討する全ての消費者に情報を活用してもらうため、有料ではなく無料で情報提供を行っています。

ただし、運営にはお金がかかります。

そのため、不動産業者や金融機関等の企業にコンサル提供を行い利益を得ることで、住まいサーフィンの無償利用を実現しています。

無料会員登録するだけで、全ての情報が確認できリスクなく始められます。

退会も簡単に出来ますので、まずは気軽に登録して、マンション購入を成功させましょう!

簡単無料登録はこちらから!

マンション購入に役立つコラム記事

- SUUMOとの違い

- 資産性とは?

- 購入メリット

- 購入の流れ

- 最適な購入時期

- 必要な初期費用

- 女性のマンション購入

- 独身のマンション購入

- 中古マンション失敗談

- 築20年マンション

- マンションと戸建て比較