![]() 最終更新日:

最終更新日:

住宅ローンの返済期間はとても長いです。

国土交通省の「令和4年度住宅市場動向調査」によると、分譲マンションの平均返済期間は約30年でした。

これだけ長い期間だと、何らかの事情で「まだ返済の途中だけど住み替えをしたい」と思うことがあるかもしれません。

しかし、住宅ローン返済が残っているのに住み替えは可能なのでしょうか。

今回の記事では、住宅ローンが残っているときの住み替え方法や早期売却のためのコツについて解説します。

目次

1. 住宅ローンの返済が終わってなくても住み替えできる?

結論としては、住宅ローンが残っていても住み替えをすることはできます。

ただし、どのタイミングで売却するのか、そして残った住宅ローンをどうやって返済するのか検討する必要があります。

売却には主に「売り先行」と「買い先行」があります。それぞれのメリットとデメリットを解説します。

売り先行のメリット・デメリット

売り先行とは、それまで住んでいた家を売却してから、次に住む物件を購入することです。

メリット

● 資金計画が立てやすい

● 売り急ぎの心配が少ない

デメリット

● 仮住まいが必要な場合がある

● 住みながら売却活動をする必要がある(仮住まいに引っ越さない場合)

売り先行では、売却で得た資金を、住宅ローンの残額返済や新しい物件の購入費用に充てることができます。

得られる資金の目安が分かってから新しい物件を購入することになるので、資金計画が立てやすい点がメリットです。

また、期限がないので焦らずに売却活動を進めていくことができます。

売り急ぎをしてしまった結果、思っていたよりもずっと安く売ってしまったというケースは自宅売却においてよくあることなので注意しましょう。

適切な価格で早期売却するためのコツは、記事の後半で解説します。

売り先行に向いているのは、資金に余裕がない方や住宅ローンが残っている方です。

資金が少ない状況で買い先行をするという方法もできますが、その場合はダブルローン(二重ローン)や住み替えローンを利用することになります。

どちらも審査が厳しいローンなので、通常の住宅ローンを借りるよりもハードルは高くなってしまいます。

一方、売り先行のデメリットは、タイミングによっては仮住まいが必要になる点です。

売却後、新しい物件への入居まで期間が空いている場合、賃貸住宅などに住むことになります。

家賃・仲介手数料などの費用がかかるだけでなく、引っ越し作業や賃貸住宅へ住むための各種手続きも必要です。

その後、新しく購入した物件へ引っ越すことになるので、引っ越し費用や手続きの手間が倍かかってしまうことになります。

売却後、数日~数週間ほどで新居へ入居できる場合は、一時的にマンスリーホテルやマンスリーマンションを利用するという方法もあります。

トランクルームや荷物一時預かりサービスなどを活用するのも良いでしょう。

どちらにしても、費用や手間が必要になってしまうのは大きなデメリットです。

もう一つ、売り先行のデメリットは、家に住みながら売却活動をする点です。

売却活動中は内覧があるため、その際の対応が必要になります。また、少しでも家を良く見せるために、内覧があるたびに片付けや整理整頓をしっかりしなければなりません。せっかくの休日がつぶれてしまうこともあるでしょう。

内覧への対応が大変な場合は、早めに仮住まいへ引っ越すのも選択肢の一つです。

買い先行のメリット・デメリット

買い先行とは、先に次に住む家を購入してから、今まで住んでいた家を売却することです。

メリット

● 自分のペースで家を探すことができる

● 仮住まいを用意する必要がない

● 住んでいた家を空けてから売却活動ができる

デメリット

● 住宅ローンが残ったままだと、ダブルローン(二重ローン)や住み替えローンを利用することになる

● 売り急ぎしてしまうリスクがある

物件によっては、販売時期が限られている場合やすぐに購入申し込みをしないと買えない場合があります。

そのため買い先行に向いているのは、購入したい家が決まっている人や自分のペースで家を探したい人です。

仮住まいを用意する必要もないので、諸費用の出費を抑えられますし、引っ越しも一度だけで済みます。

どちらも買い先行の大きなメリットです。

売却活動については、住んでいた家を空けてから行うことになります。

「生活しているところを他人に見られたくない」という方にも買い先行は向いているでしょう。

また、家が空いた状態で売却活動をするので、不動産会社に鍵を渡して見学案内を任せてしまうことも可能です。

このように買い先行にはメリットが多いです。

一方で、購入資金をどうするのか?が重要なポイントになります。

購入資金が十分にあるなら良いですが、問題になるのは以下の2パターンです。

- ① 住んでいた家の住宅ローンは完済しているが、新しく家を買うための資金がない。

- ② 住んでいた家の住宅ローンは完済していない。

①については、売却資金があれば購入資金を賄える場合・売却資金があっても購入資金すべてを支払うことはできない場合の2パターンが考えられます。

前者の場合は、一時的に不足金額を借り入れる「つなぎ融資」を利用します。しかし、通常の住宅ローンよりも金利が高いため、売却活動が長引くと返済金額も高くなってしまいます。

後者の場合は、通常の住宅ローンを借り入れます。

②については、ダブルローン(二重ローン)または住み替えローンを利用することになります。

ダブルローンとは、残っている住宅ローンはそのままにして、さらに新しい住宅ローンを別途組むことです。

ダブルローンは審査が厳しいので、残債の状況などによっては通らないこともあります。

売却先が決まっていれば審査が通りやすいこともあるようですが、基本的には審査に通るのは難しいようです。

また、審査に通っても住宅ローンを二重で支払うことになるので、毎月の返済が大変になります。

そんな状況から早く抜け出すために、売り急いでしまうリスクもあります。

住み替えローンとは、残った住宅ローン返済額と新しい物件の購入額を、あわせて借り入れることです。

詳しくは後ほどご説明しますが、売却の期限が決まっているため、住み替えローンについても同じく売り急ぎのリスクがあります。

資金面に余裕がある方や、ダブルローン・住み替えローンを利用してでもどうしても購入したい物件があるという方は、買い先行が良いでしょう。

2. 住宅ローンとは違う?住み替えローンとは

次に、住み替えローンについて詳しく解説していきます。

住み替えローンとは、売却資金で住宅ローンを完済できないとき、残債と新しい物件の購入額をあわせて借りられるローンのことです。

売却資金で住宅ローンを完済できる場合は、借り入れることはできません。

住宅ローン返済が残っていても、住み替えローンを利用することで、新居とのダブルローンになることを避けることができます。

ダブルローンの場合、売却活動が長引くほど毎月の負担が大きくなってしまいます。また、住宅ローン残債を考慮した上で借入可能額が決まるため、ダブルローンでは希望する金額を借りられないということもあるようです。

しかし、住み替えローンは売却と購入を同時に行うことになるため、支払いは1本だけになります。

借入額は、予定売却額を基に決定するため、ダブルローンよりも多く借りられることがあります。

住み替えローンにはデメリットもある

一方で、住み替えローンにはいくつかのデメリットがあります。

一つ目のデメリットは、金利がかなり高い点です。

金融機関や借入条件によって金利は異なりますが、通常の住宅ローンを借りるよりも高い金利が設定されているので注意が必要です。

通常の住宅ローンでは、金融機関が設定した基準金利から優遇があります。

例えば三井住友銀行では、2024年8月現在の基準金利(変動金利)は年2.475%です。

しかし、WEB申込専用住宅ローンでは約2%ほど引き下げられ、金利は0.475%~ 0.725%になります。

この金利は、優遇金利とも呼ばれています。

しかし、住み替えローンは優遇金利ではなく、基準金利のままであることが多いです。

三井住友銀行の2024年8月時点の変動金利だと、金利は年2.475%となります。

金融機関によっては多少優遇されることもありますが、引き下げ幅は通常の住宅ローンに比べるとずっと小さくなってしまいます。

住宅ローン残債と新居の購入費用を借り入れるため、借り入れる金額が高額になってしまう場合も多いでしょう。

ダブルローンと住み替えローンのどちらが良いのかは、諸費用を含めたシミュレーションをして検討してください。

二つ目のデメリットは、売却や新居探しの期限が設定されてしまう点です。これは、売却と新居購入を同時に行う必要があるためです。

新居購入日の関係で、急いで売却をしなければならなかったり、売却時期の関係で時間をかけて新居を探せなかったりするリスクがあります。

どのようなスケジュールにするのか、いくらで売却に出すのかなど、不動産会社や金融機関と相談しながら綿密にシミュレーションすることをおすすめします。

また、売却の流れについては、下記の記事をご覧ください。

通常の住宅ローンと違い、住み替えローンは一部銀行のみの取扱い

住み替えローンは、すべての金融機関が取り扱っているものではありません。

取り扱っている銀行の方が少ないです。

住み替えローンの取り扱いがある金融機関の例をご紹介します。

| 銀行名 | ローンの名前 | 借入金額に関する備考 |

|---|---|---|

| 三井住友銀行 | 住み替えローン | 借入金額は100万円以上3億円以内 |

| みずほ銀行 | みずほ買い替えローン | 借入金額は50万円以上3億円以内 |

| りそな銀行 | りそな住みかえローン | 新規住宅の担保評価額 +最高1,000万円まで |

| 横浜銀行 | 住宅ローン(お住み替え) | 新たな住宅の新築・購入資金 +最大2,000万円まで |

| 新生インベストメント&ファイナンス株式会社 (SBI新生銀行グループ) |

売却物件ローン | 借入金額は1,000万円以上10億円以内 (個人・個人事業主のお客さまは上限5億円) |

| ろうきん(中央労働金庫) | 借換・買替ローン(不動産担保型) | 借入金額は30万円以上1億円以内 |

上記以外にも、取り扱っている地方銀行があります。

金融機関によっては、年収に制限がある場合や変動金利が無い場合があるので注意してください。

フラット35の住宅ローン「機構住みかえ支援ローン」

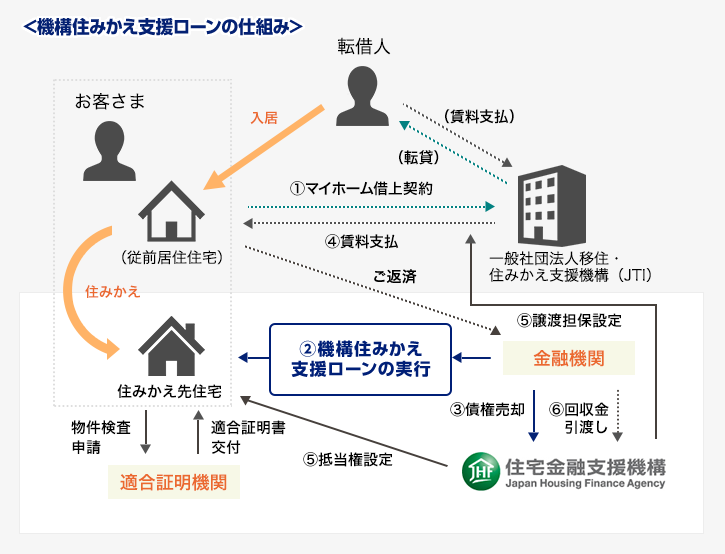

全期間固定金利のフラット35には、「機構住みかえ支援ローン」というものがあります。

この住宅ローンは、先ほどご紹介した住み替えローンとは異なります。

「機構住みかえ支援ローン」では、従前住んでいた住宅を賃貸にした上で、新たに取得する住宅のために最長35年の住宅ローン(全期間固定金利)を組むことになります。

出典:機構住みかえ支援ローン

従前の住宅に住宅ローンが残っている場合は、借上げの可否に関する審査に通る必要があります。

機構住みかえ支援ローンの詳細については、住宅金融支援機構のHPをご確認ください。

3. 住宅ローンが残っていてもスムーズに住み替えするための方法

最後に、住宅ローンが残っていてもスムーズに住み替えをするための方法をご紹介します。

売却で大切なのは売り出し価格

住み替えには売り先行と買い先行がありますが、どちらにおいても重要なことがあります。

それは、適切な売り出し価格を設定することです。

売り先行の場合、売却活動が長引くとなかなか住み替えができなくなってしまいます。

売却ができないと、欲しい物件があっても逃してしまうリスクがあります。

相場よりも安い金額にすれば早期売却することはできるでしょう。

しかし、せっかくなら少しでも高い価格・良い条件で売りたいですよね。

買い先行の場合はダブルローン解消やつなぎローン返済のために、相場よりも安い価格で売却してしまうことが考えられます。

また、住み替えローンは売却と購入が同時になるので、スケジュールやタイミングによっては焦って安い金額で売却してしまうかもしれません。

仲介をする不動産業者に相談をすれば、適切な売り出し価格を教えてくれるのでは?と思う方もいらっしゃるでしょう。

確かに、不動産業者は売却の専門家です。

しかし、不動産業者は仲介依頼を獲得するために、相場よりもずっと高い価格で提示してくる恐れがあります。

高すぎる価格で売り出してしまうと売却期間が長引き、結果的には大幅に値下げしてしまうことになります。

売却査定でマンション・一戸建ての相場価格を知る

それでは、適切な売り出し価格はどうやって知れば良いのでしょうか。

まずは売却する物件を査定して、相場価格を調べましょう。

査定といえば、複数の不動産業者にまとめて査定依頼をする「一括査定サービス」を想像する人が多いと思います。

一度の手続きで複数社から査定結果が届くので便利ですが、注意点もあります。先ほどもご説明したように、依頼を獲得するために、査定価格を相場よりも高く提示してくることがあります。

そこで、一括査定をする前にご自身で情報収集を行うことをおすすめします。

マンション売却をする方に特におすすめなのは、住まいサーフィンの「自宅査定」です。

所有マンションがいくらで売れるのか、その場で分かります。

不動産業者を通さないので、個別に営業連絡がくる心配もありません。

>無料登録ですぐに確認ができますので、ぜひお試しください!

沖式マンション自宅査定3つの特徴

-

簡単即査定

新築分譲時のマンション価格情報をデータベース化しているため、ほとんどのマンションはマンション名と部屋番号だけで価格査定可能です。最寄駅、間取り、築年数、権利関係等の入力は不要です。

また、他のマンション価格査定サービスの中には、査定申込みはネットで出来ても結果は不動産仲介業者と面談をしないと渡してくれない事があります。

しかし、住まいサーフィンはその場で即査定結果を確認できます。 -

信頼と実績

2011年11月に日本初のオンラインマンション査定サービスとして公開して以来、 プロ向け※に提供しているデータ、および知見を惜しみなくつぎ込み、継続的にデータ更新、ロジック改善を積み重ねております。

精度に自信があり外部流出を危惧しており、不動産業者の方の大量利用を防止するために1日1回までの利用制限やメールアドレス認証を設けていますが、累計査定利用回数は14万2千件を超えています。(2019年8月実績)

-

営業されない

複数社に一括売却見積を依頼するタイプの査定サイトでは仲介契約に繋げるために高い査定価格を出してくるケースがありますが、沖式マンション自宅査定は高すぎる価格で買わないための、安すぎる価格で売らないための適正価格を算出しています。

中古マンション購入、中古マンション売却をご希望する場合はプレミア中古をお薦めしております。

4.まとめ

今回の記事では、住宅ローンが残っている場合の住み替え方法や住み替えローンについて解説しました。

売り先行と買い先行、どちらにもデメリットがあります。

住宅ローン返済状況やご自身の資金事情だけでなく、いつどんな家を購入したいのかを踏まえて、早めにシミュレーションをしましょう。

※マンション以外にも各種不動産の売却については不動産一括査定のすまいステップも参考にしてみてください。

また、この家が欲しい!と思ったときにすぐに行動できるようにするためには、周辺相場などの情報収集がポイントになってきます。

住まいサーフィンでは、マンション・戸建て購入に関して下記の情報をご覧いただけます。

会員登録をしなくてもご利用いただけますが、一部データの閲覧には無料会員登録が必要です。

ぜひ会員登録して、マイホーム購入のための情報収集にお役立てください。

※物件によっては数値等のデータが登録されていない場合があります。

- 中古マンション

- ● 販売中の住戸価格

- ● 住戸価格が割安かどうかの自動判定

- ● 過去の相場推移

- ● 周辺の中古相場

- ● 月額支払シミュレーション

- ● 管理費&修繕積立金が適切かどうかの評価

- ● ユーザー評価と口コミ

- 新築マンション

- ● 儲かる確率※1

- ● 沖式新築時価※2

- ● 住戸別価格表

- ● 住戸比較レポート※3

- ● 周辺の中古マンション値上がり率が高いマンション

- ● ユーザー評価と口コミ

- 新築分譲一戸建て

- ● 販売中の住戸価格

- ● 間取り

- ● 物件の特徴

- ● マッチ度※4

- ● 沖式相場※4

※1「儲かる確率」は、何%の確率で配当がプラスになるかを示す住まいサーフィン独自の指標です。

※2「沖式新築時価」は、立地、売主、総戸数などのマンション概要データと近隣事例を元に、適正販売価格を算出した数値です。

※3「住戸比較レポート」は、マンション内のどの部屋がお得かが分かるサービスで、利用には別途申し込み(無料)が必要となります。詳しい活用方法はこちらをご確認ください。

※4「マッチ度」「沖式相場」は、会員登録後に希望条件を登録いただくとご確認いただけます。詳しくはこちらをご確認ください。