![]() 最終更新日:

最終更新日:

住宅ローンの借り入れや借り換えを検討するとき、どのような項目で金融機関を比較しますか?

金融機関のホームページやチラシに大きく掲載されている金利を見る、という方が多いのではないでしょうか。

もちろん住宅ローンを選ぶなら金利の比較は重要です。しかし返済条件や団信など、総合的に比較することをおすすめしています。

この記事では住宅ローン金利タイプの違いや比較する方法を解説します。

目次

1.住宅ローンの比較方法

住宅ローンはどのような項目を比較して選んだらいいのでしょうか。さまざまな項目を元に、住宅ローンの選び方を紹介します。

金利タイプを選ぶ

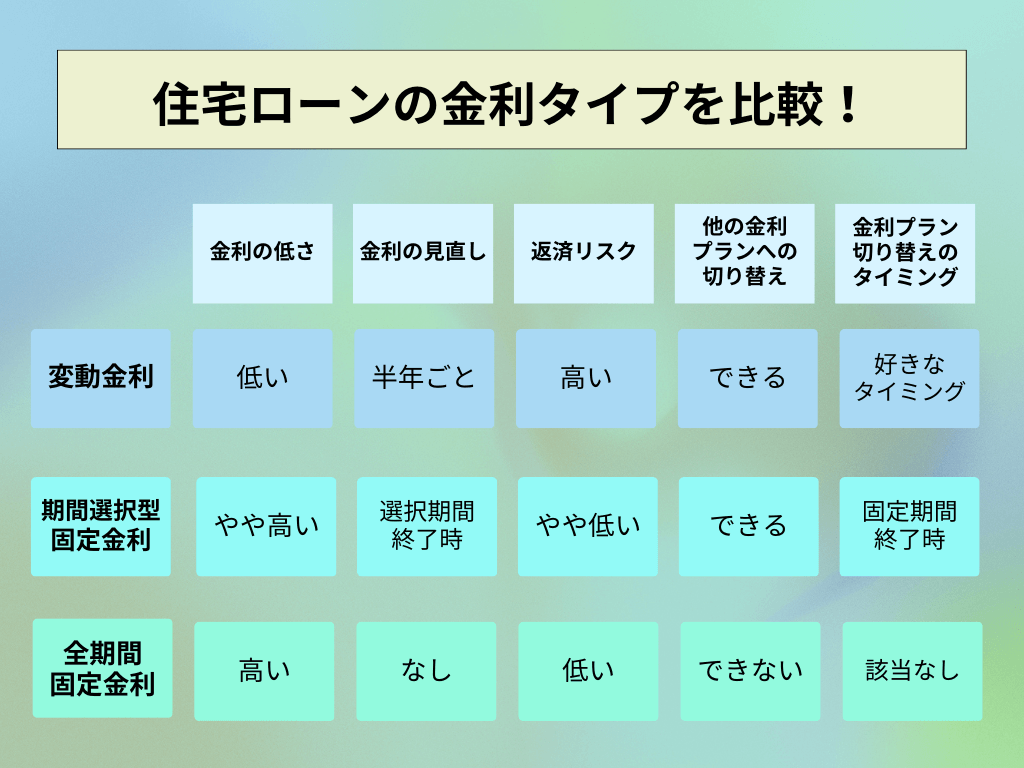

住宅ローンにはさまざまな金利タイプがありますが、大きく分けると次の3つです。

住宅ローンの金利タイプ

- ● 変動金利

- ● 固定金利(期間選択型)

- ● 固定金利(全期間型)

それぞれの特徴を確認しましょう。

また、変動金利と固定金利(期間選択型・全期間)のメリットとデメリットはこのようになっています。

| メリット | デメリット | |

|---|---|---|

| 変動金利 | ・金利が低いため3つのメリットがある ①返済額が抑えられる ②借入金額が増やせる ③審査が通りやすい ・返済リスクに対する2つのルールがある |

・返済額が上昇するリスクがある ・常に金利情報をチェックする必要がある ・2つのルールで先送りされた返済額は 最終返済時に支払わなければならない |

| 期間選択型 固定金利 |

・好きな期間だけ金利を固定できる ・期間終了後に変動か固定を再度選べる ・全期間型と比べて金利が低い |

・変動金利より金利が高い ・期間終了したら再度金利プランを 検討しないといけない ・当初の金利が低くても、期間終了後に 引き下げ幅が少なくなることが多い |

| 全期間 固定金利 |

・全期間返済額が変わらなくて安心 ・金利の変動をチェックする必要がない |

・他の金利プランよりも金利が高い ・金利の上昇がないと支払額で損をする |

それぞれメリット・デメリットがあるため、おすすめする金利プランは人それぞれです。また、同じ金融機関の中でも金利プランによってお得さは異なります。

後ほど、それぞれの金利プランにおすすめな人を紹介しますので、参考にしてみてくださいね。

住宅ローンの種類を選ぶ

住宅ローンはさまざまな機関が扱っているため、借入先の種類を比較することも大切です。よく利用される借入先は、大きく分けて次の2つに分けられます。

| 公的融資 | ・財形融資 ・自治体融資 |

|---|---|

| 民間融資 | ・民間の金融機関のローン ・フラット35 |

1つ目は公的融資です。

財形融資は、一般財形貯蓄・財形住宅貯蓄・財形年金貯蓄のいずれかを1年以上継続していて、50万円以上の残高がある人が対象です。

条件に該当していれば、かなり低い金利で借入ができます。ただし、そもそも会社の福利厚生に財形貯蓄がない場合は、融資制度がありません。

自治体融資は地方自治体が行っている融資です。しかし、実施している自治体は限られているため、利用者は多くありません。自分の地域が自治体融資を行っているのか確認しましょう。

2つ目は民間融資です。

住宅ローンを利用する大多数が、民間融資を利用しています。民間の銀行に含まれるのは、メガバンク・地方銀行・ネット銀行など様々な規模の金融機関です。

また、モーゲージバンクという、住宅ローンを専門に扱う金融機関も増えてきています。

フラット35は、住宅金融支援機構と提携した金融機関が扱うことができる、全期間固定金利の商品です。

住宅支援機構は独立行政法人ですが、実際にフラット35を扱っているのは民間の金融機関のため、民間融資に含みました。

フラット35は、公的と民間の中間的な立ち位置の融資と言えるでしょう。

基本的には民間融資の住宅ローンを検討し、条件が合えば公的融資も検討してみてください。

保険・保障を見る

金融機関ごとに大きな差がつくのが、保険や保障の内容です。一般的な住宅ローンは、団体信用生命保険という生命保険が付帯しています。

一般団信の保険料は住宅ローンの金利に含まれているため、実質無料です。

一般の団信保険は死亡と高度障害の保障のみですが、金融機関によっては他の疾病も保障する保険も付けることができます。

金融機関ごとに適用条件や保険料もさまざまなので、細かくチェックしてください。確認するポイントは次の3点です。

- ● 金利上乗せなしの保険内容

- ● 一般団信以外の保険の内容と適用条件

- ● 一般団信以外の保険の料金

金融機関によっては、金利上乗せなしでがんや疾病保障がついてくるケースもあります。また、同じ疾病保障でも適用条件が異なるケースも多いです。

例えば、働けない状態が半年続けばローン残高がゼロになるケースと、就業不能が1年続かないと残高がゼロにならないケースなどがあります。

せっかく保障されるなら、できるだけ好条件の保険に入っておいた方が良いですよね。細かな内容まで比較を行いましょう。

加えて、保険料も金融機関によって大きく異なります。保障の内容によって0.1~0.3%の金利上乗せになることが多いです。

同じ内容でも上乗せされる金利が異なる場合があるので、必ず比較してください。

事務手数料など諸費用を含む実質金利で見る

住宅ローンを選ぶときに、目先の金利の低さだけで決めることはおすすめしません。

目先の金利とは、ホームページやチラシ等で大きくアピールされている、借り入れ当初の金利のことです。表面金利と呼ばれることもあります。

住宅ローンの金利を比較するときは、表面金利ではなく実質金利をチェックすることが大切です。

実質金利とは、一般的な金利の他に次のような費用が含まれます。

- ● 事務手数料

- ● 保証料

また、当初の金利だけでなく、将来的に適用になる金利も踏まえて考えることが重要です。

しかし、実質金利の算出は複雑なので、気軽に比較することはできません。

なぜなら、すべての費用を確認した上で、エクセルの関数を使って計算しなければならないからです。

複数の金融機関を比較するには時間がかかりますし、普段から関数を使い慣れていない方は難しく感じるでしょう。

そこでおすすめなのが、住宅ローンの総支払額で費用を比較する方法です。手数料や保証料は具体的に金額を比べるだけなので、簡単に優劣が判断できます。

また、住宅ローンの返済額もシミュレーションを使えば時間がかかりません。

10年目や20年目などの途中で金利を変更できるシミュレーションもあるため、金利の変動による支払額の比較も行えます。

仮に、次の2つのパターンで返済額を比較してみましょう。

| 金利 | 保証料 | 事務手数料 | |

|---|---|---|---|

| 1 | 1~10年目:金利1.4% 11~35年目:金利1.2% |

0円 | 一律11万円 |

|

2 |

1~35年目:金利0.7% | 0円 | 借入額×2.2% |

5,000万円、35年間で借入で借り入れることを条件とします。

まずは保証料と事務手数料を比較します。保証料はどちらも0円なので差がありません。事務手数料は次のようになりました。

| 事務手数料 | 支払額 | |

|---|---|---|

| 1 | 一律11万円 | 11万円 |

| 2 | 借入額×2.2% | 110万円 |

1の方が、99万円低いという結果になりました。かなり差がつきますね。

続いて、金利による総返済額の差を計算します。シミュレーションサイトを使って算出しました。

| 金利 | 月返済額 | 総返済額 | |

|---|---|---|---|

| 1 | 1~10年目:金利0.4% 11~35年目:金利1.2% |

1~10年目:127,595円 11~35年目:140,583円 |

約5,749万円 |

| 2 | 1~35年目:金利0.7% | 134,260円 | 約5,639万円 |

同じ金額を借入しているのに、総返済額は110万円も2が安くなりました。パッと見の表面金利は、1の方が0.3%も低いためお得に感じますが、11~35年目に1.2%まで金利が上がります。

対して、2は金融機関の基準金利が変わらなければ、35年目まで0.7%の金利です。

では、事務手数料と総返済額を合わせて金額を比較します。

| 事務手数料 | 総返済額額 | 合計額 | |

|---|---|---|---|

| 1 | 11万円 | 約5,749万円 | 約5,760万円 |

| 2 | 110万円 | 約5,639万円 | 約5,749万円 |

合計すると、2の方が約11万円もお得です。比較しやすい事務手数料や表面金利では、1の方がお得に感じた住宅ローンですが、実際は異なる結果になりました。

表面金利だけでの単純な比較では、本当にお得な住宅ローンなのかは判断できません。トータルのコストで細かく比較を行いましょう。

自分にあった返済方法を選ぶ

借入する住宅ローンが決まったら、最後に自分に合った返済方法を選びましょう。次の2つの返済方法があります。

- ● 元利均等返済:返済期間中の返済額が一定

- ● 元金均等返済:返済期間中の元金が一定

元利均等返済は住宅ローンを利用する大多数の人が選ぶ返済方法です。元金と利息を合わせた額が毎月一定になるような仕組みなので、返済の計画が立てやすい点が挙げられます。

返済当初は利息の割合が多く、徐々に元金の割合が増えていきます。元金均等返済と比較して、元金の減るスピードが遅くなり、トータルの利息支払額が大きくなる点がデメリットです。

対して、元金均等返済は元金を一定にして、そこに利息を乗せていく方法です。元金が毎月一定額減っていくため、効率的に返済ができてお得です。

しかし、当初は元金の額が多い分、利息の額も大きいです。そのため、当初の返済額が高くなる点がデメリットとして挙げられます。

ちなみに、変動金利を選択した場合、元利均等返済には5年ルールと125%ルールが適用されることが多いです。

金利が上昇しても5年間は返済額が変わらず、金利が見直されても今までの返済額の125%は超えないというルールです。

対して、元金均等返済は元金に対して利息が乗せられるため、2つのルールは適用されません。

基本的に元利均等返済を選んだ方が、返済計画が安定するためおすすめです。ただし、返済にかなり余裕がある場合は、元金均等返済を検討しても良いでしょう。

2.住宅ローンの金利相場

この章では、住宅ローン金利の相場を解説します。

2025年4月時点では、変動金利と固定金利の相場はこのようになっています。

| 金利タイプ | 相場 |

|---|---|

| 変動金利 | 0.6%~0.7%台前後 |

| 10年固定金利 (当初期間引下げ) |

1.6%~2.0%台前後 |

| 10年固定金利 (全期間引下げ幅一定) |

2.1%~2.8%台前後 |

| 35年固定金利 (民間金融機関の全期間固定金利) |

2.2%~2.8%台前後 |

| フラット35 (全期間固定金利) |

1.94%~2.05% |

変動金利の相場は、0.6~0.7%台です。2025年4月に多くの金融機関で利上げがありましたが、それでも固定金利に比べると低金利になっています。

期間選択固定金利は、当初期間の引き下げ幅が大きいタイプと引き下げ幅がずっと一定のタイプがあります。

10年固定金利で当初期間中は大幅に引き下げられるタイプだと、相場は1.6~2.0%台です。ただし、期間終了後は引き下げ幅が一気に小さくなるので注意してください。

また、フラット35の金利(融資率9割以下、団信あり、借入期間21年以上35年以下)は、1.94%となっています。融資率9割超(頭金1割以下)の場合は、金利がもう少し高いです。

住宅性能が優れている場合などは、一定期間上記の金利から引き下げられることがあります。

住宅ローンの金利相場について、以下の記事を毎月更新しています。

住宅ローンの金利相場をタイプ別に徹底比較!お得 に借り入れするために!

最新の金利相場について解説をし、タイプ別に金利を比較します。

3.おすすめの住宅ローン一覧 変動金利タイプ

変動金利が向いている人のタイプと、おすすめしたい変動金利の住宅ローンを紹介します。

なお、店舗とインターネットどちらからも手続きができて、かつ適用金利が異なる場合、本記事ではインターネット手続きの金利を記載しています。

一般的には、インターネットからの手続きの方が金利が安いことが多いです。

※2025年4月時点の情報を記載しています。最新の情報は各行の公式サイトなどでご確認ください。

変動金利が向いている人

変動金利が向いているのは、次のようなタイプの人です。

【返済額をとにかく抑えたい】

とにかく低金利で借りたい方は、変動金利がおすすめです。変動金利は全期間固定金利と比較すると、金利が1.5~2%以上異なるケースもあります。

金利が低ければ月々の返済額が抑えられます。

【金利の動向を細かくチェックできる】

変動金利を選ぶなら、金利の動向を細かくチェックしなければなりません。半年に1回のペースで金利が見直されるため、こまめに確認できる人が変動金利に向いています。

また、変動金利が上がった頃には、すでに固定金利も上昇していることがほとんどです。変動金利だけでなく固定金利にもアンテナを張れる人や、経済情勢を元に金利の動きを考えられる人がおすすめです。

【返済額が増えても対応できる】

返済額が増加しても問題なく支払える人は、変動金利が向いています。言い換えると、変動金利を選ぶなら、余裕のある返済計画を立てなければなりません。

毎月ギリギリの返済をしていたら、返済額が上がったときに対応できなくなってしまいます。変動金利で住宅ローンを組むときは、他の金利のときよりも返済額を慎重に決めましょう。

変動金利おすすめ住宅ローン①

「三菱UFJ銀行」ずーっと一律優遇コース

| 変動金利 | 0.595%~ |

|---|---|

| 手数料 | 借入金額×2.2% |

| 保証料 | 0円 |

三菱UFJ銀行のポイントを紹介します。

- ● 0.5%台の低金利で住宅ローンが組める

- ● 保険料支払い型の団信がある

三菱UFJ銀行の変動金利は、最優遇金利が0.595%になります。自己資金などの諸条件を満たさなくても0.5%台という低金利で借りられます。

団信の内容

- ● 3大疾病50%(金利+0.15%)

- ● 7大疾病100%(金利+0.30%)

- ● 全疾病100%(金利+0.50%)

- ● 保険料支払型(保険料別払)

- ● ワイド団信(金利+0.3%)

団信は、有料の疾病保障団信が4種類あります。そのうち3種類は金利を上乗せしますが、保険料を別払いするタイプも用意されています。

金利上乗せ型と違って、途中脱退も可能です。返済額や年齢によって保険料が決まるため、少ない金額や若い年齢で住宅ローンを組む方におすすめします。

三菱UFJ銀行について詳しく知りたい方は、こちらの記事をご覧ください。

変動金利おすすめ住宅ローン②

「auじぶん銀行」全期間引下げプラン(特約あり)

| 変動金利 | 0.784%~(物件価格80%以下の借入の場合) 0.829%~(物件価格80%超の借入の場合) |

|---|---|

| 手数料 | 借入金額×2.2% |

| 保証料 | 0円 |

auじぶん銀行の変動金利のポイントを紹介します。

- ● auサービスを利用すると、さらに金利が低くなる

- ● 金利上乗せ無しの団信が手厚い

auじぶん銀行の変動金利は、自己資金が2割以上だと金利が0.784%になります。auのサービスを利用すると優遇割が適用されて、最大で金利が0.15%も引き下げられます。

団信の内容

- ● がん50%保障団信(金利上乗せなし)

- ● がん100%保障団信(金利0.05%上乗せ)

- ● がん100%保障団信プレミアム(金利0.15%上乗せ)

- ● ワイド団信(金利0.3%上乗せ)

がん50%保障団信は金利上乗せなしで加入できて、がんだけでなく4疾病の場合も条件を満たせば保障対象になります。

さらに、金利上乗せをする保険の内容も豊富です。

団信よりも低金利を重視したい方向けに、一般団信限定金利もあります。

auじぶん銀行について詳しく知りたい方は、こちらの記事をご覧ください。

4.おすすめの住宅ローン一覧 当初固定金利

当初固定金利が向いている人のタイプと、おすすめしたい当初固定金利の住宅ローンを紹介します。

※2025年4月時点の情報を記載しています。最新の情報は各行の公式サイトなどでご確認ください。

当初固定金利が向いている人

当初固定金利が向いているのは、次のようなタイプの人です。

【当初期間の返済額を安定させたい】

最初の10年間は子供の進学等でお金がかかるから、住宅ローンの返済は安定させたいなどと考える方におすすめです。

当初固定金利は、さまざまな期間が選択できます。出費の多い時期や、貯蓄をしたい時期に合わせて期間を選ぶと良いでしょう。

【時代に合わせて金利タイプを選びたい】

当初固定金利は最初に選択した期間が終わったら、再度金利タイプの選択ができます。基本的には固定金利が良いが、経済の情勢によっては変動も検討したいという方におすすめです。

時代に合わせて金利タイプを選択することができます。

ただし、当初固定金利の商品の中には、最初に選択した固定期間が終了したら後はずっと変動金利という商品もあります。金利タイプを再選択したい方は注意しましょう。

【最初の金利が低ければ、後々返済額が上がっても問題ない】

10年固定の低金利化に力を入れている金融機関は多く、全期間固定金利よりは返済額を抑えられることが可能です。

そのため、低金利の固定金利を選びたい方は、10年固定金利をおすすめします。

ただし、当初固定金利は期間終了後に、金利の引き下げ幅が大きく下がる商品も多いです。

後々の返済額が上がっても対応できる方は、当初の金利引き下げ幅が大きい固定金利が向いているでしょう。

当初固定金利おすすめ住宅ローン①

「SBI新生銀行」当初固定金利タイプ・手数料定率型

| 10年固定金利 | 当初10年間1.63% |

|---|---|

| 引き下げ幅 | 当初引き下げ幅-1.15%、 期間終了後引き下げ幅-0.70%または-0.72%(新規借入・自己資金10%以上) |

| 手数料 | 借入金額×2.2% |

| 保証料 | 0円 |

SBI新生銀行のポイントは次の2点です。

- ● 当初10年間の金利が低い

- ● 金利上乗せなしで安心保障付き団信に加入できる

SBI新生銀行は、当初10年間の金利がかなり低いです。最初の10年間はずっと1.6%台になるので、「最初の10年で元本をなるべく減らして返済を進めたいけど、変動金利は怖い」という人にぴったりです。

ただし、11年目からは金利が上がるので注意してください。

団信の内容

- ● 安心保障付団信(金利上乗せなし、がん団信との併用不可)

- ● がん団信(金利上乗せ0.1%)

65歳以下であれば、要介護状態も保障対象になる「安心保障付団信」に金利上乗せなしで加入できます。

SBI新生銀行について詳しく知りたい方は、こちらの記事をご覧ください。

当初固定金利おすすめ住宅ローン②

全期間引き下げ幅が一定のローンについてもご紹介いたします。

「ソニー銀行」住宅ローンタイプ

| 10年固定金利 | 当初10年間2.184% |

|---|---|

| 引き下げ幅 | ずっと-1.05% |

| 手数料 | 一律44,000円 |

| 保証料 | 0円 |

ソニー銀行のポイントは次の2点です。

- ● マイナス1.05%の引き下げ幅は借り入れ中ずっと継続

- ● 手数料が一律44,000円

ソニー銀行の住宅ローンプランは、基準金利からの引き下げ幅がずっと一定です。

新規借り入れ時は固定金利ではなく変動金利を選択することもできます。

また、このプランは他プランと違って手数料も定額なので安く抑えられます。

団信の内容

- ● がん団信50(金利上乗せなし)

- ● がん団信100(金利0.1%上乗せ)

- ● 3大疾病団信(金利0.2%上乗せ)

- ● 生活習慣病団信(金利0.2%上乗せ)

- ● ワイド団信(金利0.2%上乗せ)

団信も充実していて、がんと診断されたら残高の50%保障してくれる保険は金利上乗せなし、全残高を保障してくれる保険は0.1%の金利上乗せで加入できます。

他にも3大疾病や生活習慣病の団信も用意されていて、選択しやすい点もメリットです。

ソニー銀行について詳しく知りたい方は、こちらの記事をご覧ください。

5.おすすめの住宅ローン一覧 全期間固定金利(フラット35)

全期間固定金利が向いている人のタイプと、おすすめしたい住宅ローンを紹介します。

※2025年4月時点の情報を記載しています。最新の情報は各行の公式サイトなどでご確認ください。

全期間固定金利・フラット35が向いている人

全期間固定金利・フラット35が向いているのは、次のようなタイプの人です。

【返済額が高くても返済を安定させたい】

返済額が多少高くなっても毎月の返済を安定させたい人は、全期間固定金利・フラット35がおすすめです。

ローン実行時または契約時に完済までの金利が確定するため、将来のライフプランが立てやすくなります。

計画的に貯蓄したい人などは、住宅ローンの支払いを安定させる金利プランが向いているでしょう。

【借入期間が短い人】

借入期間が短い人や借入額が少ない人も、全期間固定金利・フラット35が向いています。なぜなら、期間が少なければ全期間固定金利でもお得に借入できる商品があるからです。

フラット35では15~20年の借入期間を選択すれば、21~35年の借入期間よりも金利が0.4%程下がります。

【フラット35限定:団信が加入できない人、収入が不安定な人】

フラット35限定ですが、団体信用生命保険に加入できなかった人や、収入が不安定な人もおすすめです。

フラット35は団信保険の加入が任意なので、健康状態に問題があっても住宅ローンを組むことができます。

ただし、万が一返済ができなくなっても、住宅ローンに対する保障はないため注意が必要です。

また、自営業や営業職、転職したばかりなどの収入が不安定な人にもフラット35はおすすめです。

フラット35は年収をベースに借入額の審査を行います。つまり、収入さえあれば、年収に合った額を貸してくれるということです。

対して 一般的な金融機関の住宅ローンでは、年収以外にも勤務年数や職種、会社規模なども審査対象になります。

金融機関の住宅ローンで思ったより借入額が伸びない場合は、フラット35を検討してみると良いでしょう。

全期間固定金利おすすめ住宅ローン①

「ARUHI」フラット35

ARUHIは、長年フラット35のシェアNo.1を獲得している金融機関です。住宅ローンを専門的に扱うモーゲージバンクに該当します。

ネット銀行ではないため、全国に店舗があり気軽な相談が可能です。利用しやすい金融機関でしょう。

ARUHIのフラット35の金利は以下の通りです。

| フラット35(買取型) | 団信加入 | 団信未加入 |

|---|---|---|

| 金利(15~20年) ※借入9割以下 |

1.55% | 1.35% |

| 金利(21~35年) ※借入9割以下 |

1.94% | 1.74% |

● 事務手数料:借入金額×1.1%※Web申し込みをした場合。Web申し込み以外は、2.2%

上記はARUHIフラット35の通常金利です。条件を満たすことで、一定期間、金利の引き下げを受けることもできます。

また、ARUHIは保証型のフラット35である、スーパーフラットという商品もあります。

自己資金の割合によって、さらに低金利で借りられるARUHI独自のフラット35です。金利を確認してみましょう。

| スーパーフラット | 団信加入 | 団信未加入 |

|---|---|---|

| 自己資金5割以上 | 1.79% | 1.51% |

| 自己資金1割以上 | 1.92% | 1.64% |

● 事務手数料:借入金額×2.2%

スーパーフラットは借入期間の制限はありません。自己資金が多いほど、低い金利で借り入れすることができる仕組みです。

自己資金が1割以上あれば、通常のフラット35よりも低金利で借入できます。1割から5割まで自己資金の割合を選択可能です。

団信の内容などはフラット35と変わりません。注意点は、手数料は買取型と比べて高くなる点です。

フラット35について詳しく知りたい方は、こちらの記事をご覧ください。

全期間固定金利おすすめ住宅ローン②

「住信SBIネット銀行」フラット35

住信SBIネット銀行も、フラット35が低金利で借りることができます。ネット銀行なので、パソコンなどで簡単に手続きできる点もメリットです。

まず、住信SBIネット銀行のフラット35の金利と事務手数料を確認します。

| フラット35(買取型) | 団信加入 | 団信未加入 |

|---|---|---|

| 金利(15~20年) ※借入9割以下 |

1.55% | 1.35% |

| 金利(21~35年) ※借入9割以下 |

1.94% | 1.74% |

● 事務手数料:借入金額×1.1%

住信SBIネット銀行は、保証型のフラット35の内容が1番の特徴です。買取型よりも、保証型の方が魅力がたくさんあります。金利と事務手数料を見てみましょう。

| フラット35(保証型) | 団信加入 |

|---|---|

| 金利(15~35年) ※借入8割以下 |

1.86% |

| 金利(15~35年) ※借入9割以下 |

1.91% |

● 事務手数料:借入金額×2.2%

保証型のフラット35は、住信SBIネット銀行の一般団信がついてきます。

全疾病保障も金利上乗せなしでついてくるプランのため、保険を手厚くしつつフラット35に加入したい方におすすめです。

健康状態に問題が無いなら、保証型のフラット35を検討してみましょう。注意点は、買取型と比べて保証料が上がる点です。

6.住宅ローンや金利についてのよくある質問FAQ

最後に、住宅ローンや金利にまつわる質問や疑問を解決します。

1番人気の金利プランは何?

現在、最も多く借入されている金利プランは変動金利です。住宅金融支援機構の住宅ローン利用者調査(2024年10月)では、次のような割合になっています。

- ● 変動金利:77.4%

- ● 期間選択型固定金利:13.5%

- ● 全期間型固定金利:9.0%

参考:住宅金融支援機構 住宅ローン利用者調査(https://www.jhf.go.jp/about/research/loan_user.html)

全体の約7.7割以上の方が変動金利を選択しています。金利の低さが最大の理由と言えるでしょう。

住宅価格が高騰していることから、少しでも月々の返済額を抑えるために変動金利にしている人が多いと予想されます。

ただし、人気な金利プランを選ぶことが正しい選択とは限りません。それぞれのメリット・デメリットやライフプランを考えながら、自分に合った金利プランを選択してくださいね。

団信のプランはどこまで手厚くすれば良い?

各金融機関では、一般団信の他にもさまざまな保険が用意されています。いくつも選択肢があると、どこまで手厚い保険に加入すればいいのか分からなくなってしまいますよね。

金融機関のおすすめに従って加入しても良いですが、自分にとって必要な保険を選ぶことが大切です。

例えば、団信以外の保険が手薄で今後も見直す計画がないなら、なるべく手厚い団信を選ぶべきでしょう。ローン債務者以外の家族に返済能力がない場合も同様です。

逆に、既に手厚い医療保険や死亡保険に加入しているという方もいます。万が一の事態があっても保障を受けられるなら、団信は最低限でも問題ないかもしれません。

また、住み替えをする予定がある方についても、団信の手厚さよりも低金利を重視した方が良い場合があります。

保険は使うかどうか分からないものです。むしろ使わない方が良いものですよね。そのため、加入する人の考えによって、手厚くすべきかどうかは変わってきます。

団信の料金分を貯蓄して、早めに繰上返済をした方が良いと考える方もいるでしょう。

現状の保険の加入内容や、万が一の備えに対する考え方を家族で話し合い、適切な団信を選んでくださいね。

住宅ローンの借り換えって何?

住宅ローンを借りたけれど、別の銀行の方が魅力的だから変えたい。そんなときは住宅ローンの借り換えをするという選択肢があります。

借り換えとは、新たな金融機関で住宅ローンを借りて、借りたお金で現在の住宅ローンを一括返済することです。

金融機関によっては、新規借り入れよりも借り換えの方が低金利ということもあります。

ただし、金利だけを見て借り換えするのはリスクがあります。借り換えには、新しい住宅ローンの事務手数料や登記費用など諸費用が発生するからです。

詳しくはこちらの記事で解説しています。

7.まとめ

住宅ローンの選び方や各金利プランのおすすめ住宅ローンを解説しました。目先の表面金利だけに囚われず、総合的な内容を判断して住宅ローンを選んでくださいね。

また、口コミも大切ですが、自分にとってメリットのある金融機関を選ぶことの方がもっと大切です。

今回紹介していない金融機関や地方銀行も、魅力的な内容の住宅ローンはたくさんあります。ぜひ各金融機関のホームページなどをチェックしてみてくださいね。

自分に向いている金利プランを理解し、お得に借入できる住宅ローンを選びましょう。

ところで、マイホームを購入するときには住宅ローン以外にも悩ましい問題がたくさんあります。物件価格の高騰、建築費高騰、人口減少といった不安要素は多いでしょう。マイホーム購入で後悔しないためには、より一層の情報収集が重要です。

とはいえ、どうすれば良いか分からないという方も多いでしょう。

そんな方におすすめしたいのが、当サイト住まいサーフィン代表の沖有人が過去に出演した動画メディアです。住まい選びの参考になるので、是非ご覧ください。

▼PIVOT 5年後、都心のマンションはどれだけ値上がりするのか?

▼NewsPicks プロだけが知る「令和の不動産売買」【沖有人vs中山登志朗】

このような動画などで情報収集をしつつ、最終的には資産価値の高いマンション購入を行い、リスクヘッジする事が重要ではないかと考えます。

例えば、新築マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「将来値下がりしないか心配。10年後に価格がいくらになるのか簡単に分かったら良いな」

- ● 「万が一売ることになっても、売却額より住宅ローン残債の方が多かったらどうしよう。売却時点の予想利益が分かったら良いな」

住まいサーフィンの各物件詳細ページでは、将来の資産性が一目で判断できる「沖式マンション10年後予測」を無料公開しています。

「値上がりシミュレーション」機能を使えば、5年後・10年後の将来価格をベストケース・標準ケース・ワーストケースの3つのシナリオで具体的にシミュレーションできます。

物件価格や金利を入力すればその場で自由にシミュレーションできるので、購入するべきか悩んでいる方にぴったりです。

さらに、「含み益シミュレーション」機能では、値上がりしたマンションを売却した場合に、実際に得られる利益を試算した結果を確認できます。

しかしなぜ、こんなに有用なデータを無料で公開するの?と怪しく感じる方もいるのではないでしょうか。確かに怪しいですよね。

その理由として、住まいサーフィンを開設した代表の沖有人が掲げる理念があります。

それは不動産売買における情報の非対称性を無くすことです。

昔から、不動産業者は売り手に不利益となる情報を隠すため、騙されて損をする消費者が後を絶ちません。

そんな消費者を減らすために、住まいサーフィンで購入に役立つ情報を無料公開し、理論武装してほしいとの思いがあります。

住まいサーフィンは、購入検討する全ての消費者に情報を活用してもらうため、有料ではなく無料で情報提供を行っています。

ただし、運営にはお金がかかります。

そのため、不動産業者や金融機関等の企業にコンサル提供を行い利益を得ることで、住まいサーフィンの無償利用を実現しています。

無料会員登録するだけで、住まい探しに役立つさまざまなサービスを利用することができます。

退会も簡単に出来ますので、まずは気軽に登録して、マンション購入を成功させましょう!

簡単無料登録はこちらから!

マンション購入に役立つコラム記事

- SUUMOとの違い

- 資産性とは?

- 購入メリット

- 購入の流れ

- 最適な購入時期

- 必要な初期費用

- 女性のマンション購入

- 独身のマンション購入

- 中古マンション失敗談

- 築20年マンション

- マンションと戸建て比較

住宅ローンとお金

年収別のマンション購入

子育て世帯のマンション購入