![]() 最終更新日:

最終更新日:

親や配偶者からマンションを贈与されることになったとき、一番気になるのは「税金」です。

贈与税は、贈与してもらった人が納めなければなりません。

また、譲り受けたマンションに住む予定がない場合はどうすれば良いのでしょうか。

今回の記事では、マンション贈与税に関する制度について詳しく解説します。

贈与税の計算方法や贈与されたマンションに住む以外の選択肢もご紹介するので、ぜひ最後までご覧ください。

目次

1.贈与税って何?

贈与税とは、個人から贈与により財産を取得したときにかかる税金のことです。

贈与税は受贈者(もらった人)が納めなければなりません。

個人から法人、または法人から個人に贈与された場合は贈与税ではなく法人税となります。

財産とは現金だけでなく、土地や建物などの不動産も対象です。

つまり、マンションが個人から個人へ贈与された場合は、贈与税を支払う必要があります。

例えば親の名義であった不動産を無償で子どもの名義に変更した場合も、「贈与」に該当します。

また、親が買い入れた不動産を子どもの名義にする場合も贈与とみなされることがあります。

無償ではないけれど、著しく低い価額で譲り受けた場合も同様です。

詳細は、税務署の「令和4年贈与税の申告のしかた」をご覧ください。

暦年課税と相続時精算課税

贈与税の課税方法には、「暦年課税」と「相続時精算課税」があります。

暦年課税の場合、贈与税は年間110万円を超えて贈与された額に対してかかります。

税率は贈与額によって異なっています。

相続時精算課税は、2,500万円を超えて生前に贈与された額に対してかかることになります。

複数年にわたって贈与をしていても、合計2,500万円の範囲内であれば控除されます。

税率は、一律20%です。

そして相続が開始したら、支払うべき相続税額から既に支払った贈与税相当額は控除されます。

相続時精算課税は親子など一定の関係においてのみ適用される制度です。

具体的には、原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し財産を贈与する場合となります。

贈与される金額によっては、相続時精算課税の方が大幅に節税できることがあります。

また、令和6年1月1日以降は、相続時精算課税を選択した場合も年間110万円の基礎控除が適用される予定です。

詳しくは後半で解説します。

参考:相続時精算課税の選択

贈与税の税率

暦年課税の場合、贈与された金額によって税率が異なります。

また、1年につき110万円が基礎控除となりますが、さらに課税価格ごとに控除額が設定されています。

贈与税の税率には、一般税率と特例税率があります。

特例税率とは、18歳以上の人が親や祖父母などの直系尊属から贈与を受けた場合に適用される税率です。

それぞれの税率や控除額は表のとおりになります。

一般税率

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 0円 |

| 200万円超え~400万円以下 | 15% | 10万円 |

| 400万円超え~600万円以下 | 20% | 25万円 |

| 600万円超え~1,000万円以下 | 30% | 65万円 |

| 1,000万円超え~1,500万円以下 | 40% | 125万円 |

| 1,500万円超え~3,000万円以下 | 45% | 175万円 |

| 3,000万円超え~4,500万円以下 | 50% | 250万円 |

| 4,500万円超え | 55% | 400万円 |

特例税率

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 0円 |

| 200万円超え~400万円以下 | 15% | 10万円 |

| 400万円超え~600万円以下 | 20% | 30万円 |

| 600万円超え~1,000万円以下 | 30% | 90万円 |

| 1,000万円超え~1,500万円以下 | 40% | 190万円 |

| 1,500万円超え~3,000万円以下 | 45% | 265万円 |

| 3,000万円超え~4,500万円以下 | 50% | 415万円 |

| 4,500万円超え | 55% | 640万円 |

表から分かるように、課税価格によっては特別税率の方が控除額が大きくなります。

注意したい点として、夫婦間や兄弟間の贈与では「一般税率」が適用されます。

また、義理の両親から贈与された場合や、受贈者が18歳未満である場合も同様です。

例えば18歳以上の人が直系尊属の親から1,500万円を贈与されたとしましょう。

その場合は特例税率になり、以下の計算式になります。

直系尊属の親から1,500万円から贈与された場合

(贈与額-基礎控除110万円)×税率-控除額=贈与税額

(1,500万円-110万円)×40%-190万円=366万円

1500万円から110万円を引くと1,390万円です。

特例税率では税率40%、控除額は190万円なので、贈与税額は366万円となります。

なお、通常税率であれば控除額は125万円になるので、贈与税額は431万円です。

贈与税の配偶者控除

夫婦間の贈与は一般税率が適用されますが、要件を満たした場合には「配偶者控除」が認められます。

具体的には、基礎控除110万円に加えて最大2,000万円が控除となります。

配偶者控除を受けるには、以下のすべての要件を満たすことが必要です。

- (1) 夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと。

- (2) 配偶者から贈与された財産が、 居住用不動産または居住用不動産を取得するための金銭であること。

- (3) 贈与を受けた年の翌年3月15日までに、贈与により取得した居住用不動産または贈与を受けた金銭で

取得した居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであること。 - (4) 過去に今回の贈与者からの贈与について、この特例の適用を受けたことがないこと。

配偶者控除は、家そのものを贈与されたときだけでなく、家を取得するための金銭贈与も対象です。

要件(4)にあるように、同じ配偶者からの贈与でこの控除を使用できるのは一生に一度だけになります。

2.マンション贈与税の計算方法

次に、マンションを贈与してもらったときの贈与税の計算方法を見ていきましょう。

計算には、土地や建物の評価額が必要

現金であれば先ほどの税率表に従って計算をすれば良いですが、マンションなどの不動産の場合はどうすれば良いのでしょうか。

不動産については、贈与を受けたときの評価額を使用して贈与税額を計算します。

原則として、土地は「路線価」、建物は「固定資産税評価額」です。

路線価の求め方

路線価とは、路線(道路)に面する標準的な宅地の1㎡当たりの価額のことです。

路線価は、国税庁が作成したサイトから確認できます。

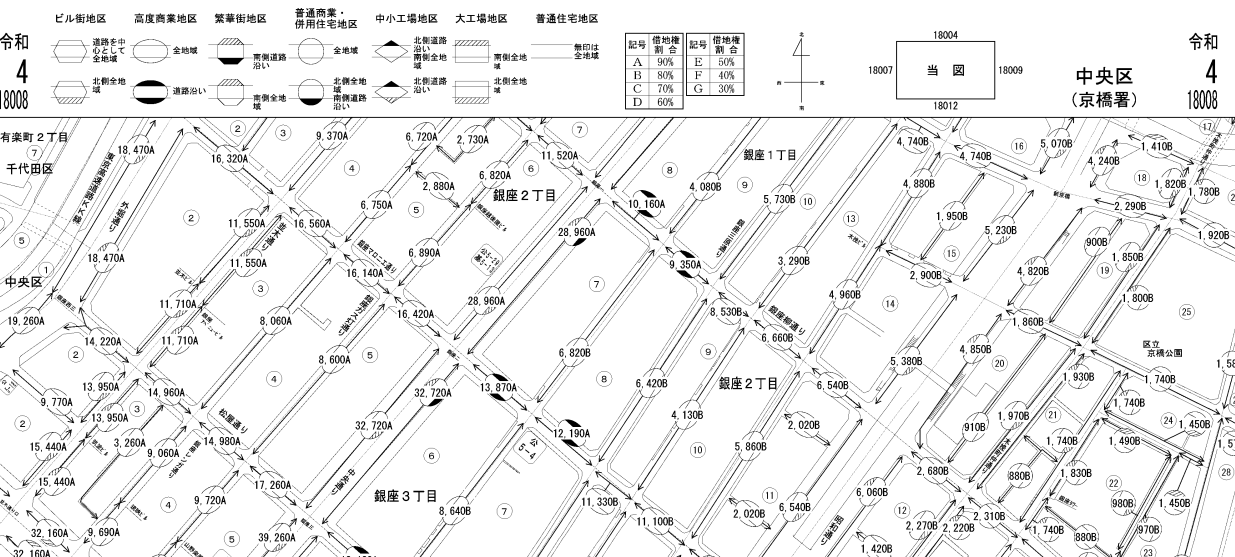

路線価図の例(2022年11月に取得したもの)

参考用:路線価図の説明

数字が路線価で、単位は千円です。

数字の隣のアルファベットは借地権の割合なので、今回は気にしなくて良いです。

路線価が分かれば、以下の計算式で求められます。

マンションの土地評価額の求め方

路線価×奥行価格補正率×敷地面積×持分=土地の評価額

「奥行価格補正率」は、国税庁の「土地及び土地の上に存する権利の評価についての調整率表」から確認可能です。

なお、路線価が定められていない場合は「倍率方式」で計算をします。

固定資産税評価額に一定の税率を掛けるという方法になります。

固定資産税評価額の求め方

固定資産税評価額とは課税台帳に登録された価格のことで、「固定資産評価基準」に基づいて自治体が決定します。

固定資産税評価額は、「納税通知書(課税明細書)」や「固定資産評価証明書」に記載されています。

納税通知書は毎年春頃に不動産の所有者へ送付される書類で、固定資産評価証明書は所有者が自治体にて申請すれば取得できます。

また、自治体の固定資産課税台帳を閲覧して調べることも可能です。

マンションの贈与税を計算シミュレーション

それでは、以下の贈与があったと仮定して、シミュレーションしてみましょう。

直系尊属の親から以下評価額のマンションを贈与されるとする

土地の評価額:3,000万円

建物の評価額:1,000万円

暦年課税の場合

土地3,000万円+建物1,000万円=4,000万円

4,000万円-基礎控除110万円=3,890万円

特例税率で3,890万円の場合、税率50%で控除額は415万円

3,890万円×50%-415万円=1,530万円

暦年課税だと、贈与税は1,530万円になります。

相続時精算課税の場合

土地3,000万円+建物1,000万円=4,000万円

相続時精算課税は2,500万円までは非課税で、それを超えた場合は一律20%。

4,000万円-特別控除2,500万円=1,500万円

1,500万円×20%=300万円

相続時精算課税であれば、贈与税は300万円になります。

贈与税の数字だけを見れば、相続時精算課税の方がずっとお得なように思えます。

しかし、相続時精算課税にはデメリットがあります。

相続時精算課税のデメリット

相続時精算課税のデメリットとして、以下が挙げられます。

- ● 確定申告が必要で、申告を忘れると2,500万円の特別控除は受けられない

- ● 小規模宅地等の特例が利用できない

相続時精算課税は確定申告が必要になります。

相続時精算課税は複数年にわたって利用できる制度です。

例えば1,000万円の贈与について同制度で控除を受け、数年後に150万円の贈与を受けたとします。

このとき、最初の1,000万円贈与のときに確定申告をしていても、次の150万円贈与のときの申告が不要になるわけではありません。

もし150万円の贈与を申告しないと、たとえ累計贈与額が2,500万円以内であっても、150万円×20%の30万円分を贈与税として支払うことになってしまいます。

ただし、令和6年1月以降は、基礎控除である年間110万円以下の贈与なら確定申告は不要になる予定です。

元々、相続時精算課税を選択した場合は110万円の基礎控除は適用されず、少額の贈与であっても確定申告が必要でした。

しかし「令和5年税制改正大綱」により、相続時精算課税を選択した人も年間110万円が控除されることになりました。

ただし、この改正は令和6年1月1日以後に贈与される財産が対象となりますので注意してください。

最後に、相続時精算課税では「小規模宅地等の特例」が利用できません。

これは、相続や遺贈で土地を取得したときには相続税の80%が減額されるという特例です。

相続する財産によっては、相続時精算課税で生前に贈与するよりも、すべて相続や遺贈とした方が良いケースもあります。

参考:小規模宅地等の特例

節税目的で生前に贈与を考えている方は、税理士など経験豊富な専門家に相談すると安心です。

3.贈与税以外の、マンションを贈与された際に支払う税金

マンションを贈与されたときに支払う税金は、実は贈与税だけではありません。

贈与された人は、贈与税に加えて下記の税金を支払う必要があります。

- ● 不動産取得税

- ● 贈与登記の登録免許税

不動産取得税

不動産取得税とは、不動産を手に入れたときに一度だけ支払う税金です。

相続の場合は不動産取得税は発生しませんが、贈与の場合は支払う必要があります。

不動産取得税は、土地・建物それぞれの固定資産税評価額をもとに税額が決定されます。

| 種類 | 課税対象 | 税率 | 軽減税率 | 軽減措置 |

|---|---|---|---|---|

| 土地 | 評価額 | 4% | 3% | 評価額の1/2で計算 |

| 住宅 | 評価額 | 4% | 3% |

不動産取得税には軽減措置が設けられています。(2024年3月31日までに取得した不動産が対象)

さらに、条件に応じて下記の軽減措置の利用が可能です。

建物の軽減措置

床面積が50㎡~240㎡の新築・中古マンションの場合、築年数に応じ、固定資産税評価額より一定額が控除されます。

なお、1981年以前に建築されたマンションについては、新耐震基準に適合する物件の控除額となります。

| 築年 | 控除額 |

|---|---|

| 1997年4月1日 ~ | 1,200万円 |

| 1989年4月1日 ~ 1997年3月31日 | 1,000万円 |

| 1985年7月1日 ~ 1989年3月31日 | 450万円 |

| 1981年7月1日 ~ 1985年6月30日 | 420万円 |

| 1976年1月1日 ~ 1981年6月30日 | 350万円 |

| 1973年1月1日 ~ 1975年12月31日 | 230万円 |

| 1964年1月1日 ~ 1972年12月31日 | 150万円 |

| 1954年1月1日 ~ 1963年12月31日 | 100万円 |

土地の軽減措置

土地にかかる税額から、いずれか金額が大きい方が減額されます。

- ● 45,000円

- ● 土地1㎡あたり価格(※)×住宅の床面積の2倍×3%

※ 宅地の場合は、1/2に相当する額

贈与登記の登録免許税

マンションなどの不動産を贈与してもらっても、登記申請をしなければ所有者の名義は元の持ち主のままです。

登記は義務ではありませんが、登記をしないと第三者に対して自分の不動産ということを主張できません。

そのため、贈与してもらったら速やかに登記申請をしましょう。

登記申請は、贈与した人とされた人が共同で行います。

そして申請時には、登録免許税を支払わなければなりません。

- 贈与による所有権移転登記の登録免許税

- 登録免許税=不動産の価額×1,000分の20(2%)

不動産の価額とは、土地と建物の固定資産税評価額です。

例えば評価額が合計2,000万円の場合は、登録免許税は40万円になります。

申請時には登記原因証明情報(贈与の契約書など)も添付する必要がありますが、個人でやるのが難しいようなら、登記のプロである司法書士に依頼しましょう。

その際には別途依頼料がかかりますが、スムーズに手続きをすることができます。

4.マンションをもらったら、その後どうする?

最後に、マンションを贈与してもらったらその後どうするのか見ていきましょう。

自分が住む

元々そのマンションに住んでいたり、マンションでの居住を希望していた場合は、自分で住むということになります。

両親にマンションを譲ってもらい、両親は別の家に住み替えるという方もいるでしょう。

ただ、もし譲ってもらったマンションが築古の場合は、引っ越しする前にリフォームやリノベーションを済ませることをおすすめします。

リフォーム内容によっては、家電や家具などを動かす必要があるからです。

なるべく物が少ないときの方が、スムーズに工事を進められます。

マンションを賃貸に出す

譲ってもらったマンションに住む予定がない場合、賃貸に出すという選択肢があります。

賃貸にすれば、家賃収入を得ることができます。

また、人が住み続けることで劣化のスピードが遅くなるのもメリットと言えるでしょう。

しかし、入居する人がなかなか見つからないと、管理費や修繕積立金などの維持費をすべて負担し続けることになります。

立地や築年数によっては難しいことがあるので、賃貸に出すことを検討している場合は、早めに不動産会社へ相談することをおすすめします。

マンションを売却する

譲ってもらったマンションに住む予定がない場合、賃貸にせず売却してしまうという選択肢もあります。

資産価値が高いマンションなら、売却によって多額の資産を手に入れることができるかもしれません。

賃貸の場合は、空室のリスクが存在します。

長期間空室だとマンションの劣化は進みやすく、維持費も毎月支払わなければなりません。

しかし、売却してしまえばその心配はありません。

なかなか売る決断ができないからと放置すると、資産価値が下がり、いざ売りたいときに売れないということも。

そのため、自分が住む予定や賃貸にする予定がない場合は、どうするのか早めに決断しましょう。

ただし、売却の際には譲渡取得税が発生することがあります。

譲渡取得税は所有期間によって税率が変わるので、5年以内の短期間の所有だと税率が高くなってしまいます。

詳しくは以下の記事をご覧ください。

5.まとめ

今回の記事では、贈与税の各種制度や計算方法などについて解説しました。

一般的には、不動産を売却して得た現金を贈与されるより、不動産そのものを贈与してもらった方が贈与税は安くなります。

しかし、贈与税は相続税よりも控除額が小さく、税率も高いです。

生前の贈与と相続のどちらが良いのかは、所有財産によって人それぞれ異なります。

節税が目当ての場合は、本当に贈与して良いのかしっかり計算をしましょう。

住まいサーフィンでは、「値上がりする場所の見つけ方」や「今後のタワーマンションの資産性」などマンション購入や買い替えに役立つ情報を無料会員限定でレクチャーしています。

資産価値が高いマンションであれば、値下がりしづらいので万が一の備えになります。

いつか自分の子どもや配偶者に贈与したいという方は、是非以下の記事をご覧ください。

資産価値の下がりにくいマンション・一戸建ての選び方!「資産価値」は何故重要なのか?

2022/11/08

資産価値が将来の安心・万が一の備えに繋がる理由と、資産価値のある家を選ぶ方法を詳しく解説していきます。